文章来源:汉天下电子

射频滤波器概述

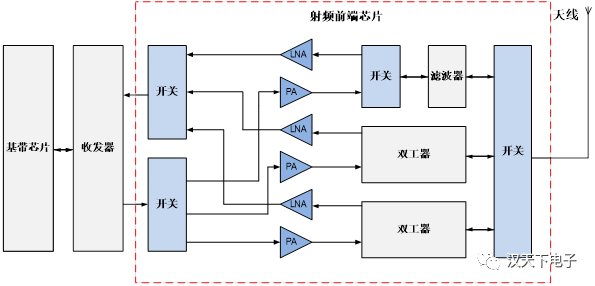

射频前端模块(Radio Frequency Front-End,RFFE)是移动通信系统的核心组件,主要指射频收发器和天线之间的一系列组件,起到收发射频信号的作用,一般由功率放大器(PA)、滤波器、双工器、射频开关、低噪声放大器(LNA)等射频器件组成。滤波器主要用于保留特定频段内的信号,同时将特定频段外的信号滤除。在发射链路中,滤波器位于功率放大器的后侧,在接收链路中,滤波器位于低噪声放大器的前侧(图1)。

△图1:智能手机通信系统结构示意图

根据实现方式的不同,滤波器又可以分为LC滤波器、腔体滤波器、声学滤波器、介质滤波器等,不同滤波器适用于不同的应用场景。到目前为止,基于声表面波(SAW)和体声波(BAW)技术的声学滤波器由于综合了体积小、插入损耗低以及带外抑制高等特点,成为移动通信的主流滤波方案。

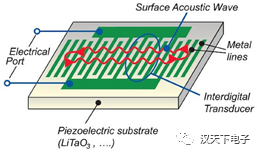

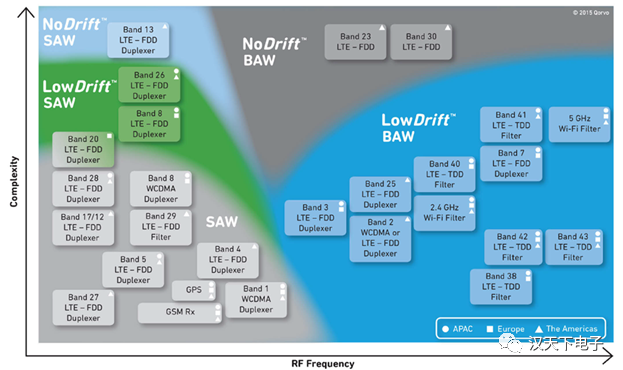

SAW滤波器(图2)作为声学滤波器的代表,非常适合约1.5GHz以内的应用,在2G、3G时代占据滤波器市场的主导地位,但由于受表面电极间距的限制,在滤波频率高于2GHz时性能不足,不能满足苛刻频段的要求。

△图2:声表面波(SAW)滤波器

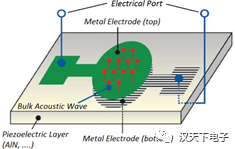

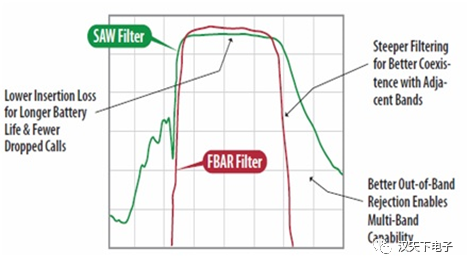

BAW滤波器(图3,根据结构不同可细分为SMR、FBAR等)的材料以及结构特点决定了其在高于1.5GHz的频率下非常具有性能优势(图4),通过使用体声波技术,能够开发出损耗极低、边缘斜率极高和抑制能力优秀的窄带滤波器。这使得体声波成为解决许多干涉难题的首选技术。同时BAW滤波器的尺寸还随频率升高而缩小,在高于2GHz时成本很低,此外BAW对温度变化也不那么敏感,这使它适合要求非常苛刻的4G、4G+应用(包括载波聚合,VoLTE)及未来采用更高频率(<6GHz)的5G应用,特别是FBAR滤波器技术备受国际大厂青睐(图5)。

△图3:体声波(BAW)滤波器

△图4:不同滤波器的频段范围 (Qorvo)

△图5:SAW 和FBAR滤波器关键参数的比较

行业现状及前景

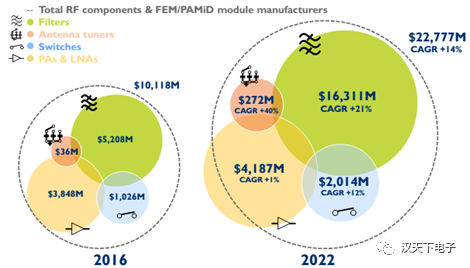

2018年,全球智能手机每年出货量由10亿部增加到14亿部,而我国智能手机每年出货量由3.2亿部增加到3.9亿部。其中2016年是我国智能手机出货量的顶峰,出货量达到了5.2亿部。目前,我国每年智能手机出货量占据了全球智能手机出货量约37%。4G时代智能手机普及度达到高点,意味着4G时代发展带来的换机热潮临近结束,5G时代将迎来新一轮的换机潮。可以预计,在5G驱动下,新基站建设以及5G手机对复杂的制式和频段的增加将导致滤波器的升级和放量,因此需求亦会大大增加。据Yole预计,手机射频前端市场规模在2023年将达352亿美元(图6),是2017年规模的2倍多。滤波器是整个射频前端最大的业务板块,在4G时代,一个智能手机需要接收2G、3G、4G的多个频段,同时还要对WiFi、蓝牙、GPS信号进行处理。不同通信制式工作频段不同,需要在收发链路中使用多个滤波器避免信号互相干扰,目前一款4G手机需要用到的滤波器数量大约为30多个。随着5G时代到来,通信制式升级,频段变多,高一级的通信系统要向下兼容,频段数量的增加将直接增加射频前端功放、开关、以及滤波器芯片的数量,要实现5G+4G全球通,未来一部5G手机可能需要90个以上滤波器。同时通信频率上移、MIMO、CA技术对于滤波器的性能(插损、带外抑制、温度稳定性等)要求提升,滤波器行业进入新的快速成长期。根据现有数据推测到2022年滤波器市场将从52亿美元增长至163亿美元,年复合增长率达21%,占整个手机前端市场价值的72%。

△图6:Yole公司关于射频前端市场预测分析

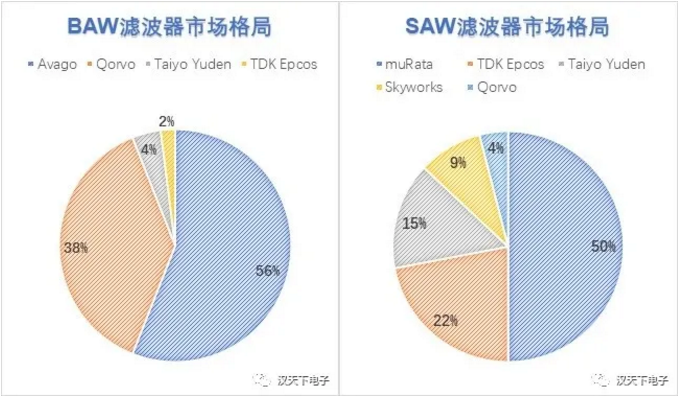

同时,滤波器也是目前公认的技术难度最大的器件,不少国内厂商还停留于研发阶段,是整个中国亟待解决的、受制于人的关键技术。就BAW滤波器整体而言(包含FBAR和SMR),在传统的IDM射频厂商中,Avago和Qorvo在FBAR/SMR技术研发上进行了持续且大量的投资,也因此成为下一代5G射频前端市场中最具竞争力的公司,目前两家公司BAW滤波器市场占有率超过90%(图7)。其中Avago的前身安捷伦于1999年就已经开发出了FBAR并于2001年开始量产,此后在FBAR技术和核心专利方面始终处于世界领先地位,多年来Avago一直专注于工艺优化使得其FBAR器件往往具有更佳的性能。而Qorvo的优势在于其具有齐全的射频前端产业链,因而能够提供高度集成、完整的解决方案。在此基础上,Skyworks、muRata、TDK-EPCOS和Taiyo Yuden等以SAW为主要产品的公司,则在已有的滤波器核心产业基础上积极投资5G技术市场,助力企业渗透高端应用领域。未来五年内,提供毫米波领域的解决方案将会成为这些传统滤波器龙头企业争夺的焦点。目前,国内射频前端厂商产品同质化严重且竞争激烈,缺少可以与国际IDM厂商相媲美的设计、工艺和集成封装技术。对中国射频厂商而言,通过自主研发突破国外射频技术的壁垒,成功制造出高集成、高频段、小型化、宽带宽和低成本的高性能滤波器将是未来的主要努力方向。

△图7:全球滤波器市场格局

近年来,国内逐渐加强了射频前端产业链的建设,出现了一批Fabless模式的射频厂商,采取Fabless(设计)+ Foundry(晶圆制造)+ 封测厂的垂直整合模式协作,Fabless厂商主要有紫光展锐、昂瑞微、唯捷创芯等,晶圆制造厂有三安光电、海特高新等,封测厂有长安科技、长电科技等。

滤波器国产化的方向

5G商用序幕的拉开使射频前端模块的复杂度逐渐提高,给移动终端射频前端的设计带来了很多挑战,而对滤波器的影响则主要体现在频率的升高、带宽的增大以及用量的提升等方面,结果是频谱日益复杂化,频谱互扰问题雪上加霜,因此对滤波器的性能要求也不断提高,其解决方案趋于集成化和模块化,国外IDM厂商通过整合兼并基本都具备了射频前端各组件的设计、制造和生产能力,更具备了整合集成的能力,这使中国在全球射频前端市场的失去了话语权,只能从低端市场切入。2019年,中美贸易战和美国对中国企业的制裁进一步迫使中国企业必须突围射频前端市场,尤其是滤波器市场。但滤波器芯片的设计和工艺复杂,技术壁垒高,国内滤波器企业技术和工艺积累不足,能够切入滤波器市场的厂商有限。同时因国外起步较早,围绕核心技术已经形成了完善的专利布局,如何突破国外巨头的专利封锁布局,解决在产品设计、结构优化和关键工艺上的技术难点是实现滤波器国产化需要解决的重大问题。

当前国内射频前端领域中,专注SAW滤波器的企业包括好达电子、麦捷科技、中电德清华莹、中电26所、中电55所等。其中,好达电子SAW滤波器产量国内名列前茅,基于其在SAW领域的长期技术积累,先后获得小米长江、华为哈勃投资,助力其在高端滤波器的研发。而中电二十六所和五十五所,除了深耕普通的SAW滤波器外,在TC-SAW(带有温度补偿的SAW滤波器)和FBAR也有多年的研究布局,麦捷科技则在SAW滤波器打入华为供应链后,也通过与中电二十六所的合作,有望跨入FBAR高性能滤波器的研发行列。

针对于BAW滤波器领域,经过几年的技术积累和积极布局,国内已有部分射频前端领域的领军企业成功突围国外巨头的技术封锁,逐步研制出具有自主知识产权的滤波器芯片产品,其中具有代表性的公司如汉天下电子、诺思(天津)微系统、开元通信等。汉天下电子的滤波器技术和产品研发始于2013年的贵州中科汉天下电子有限公司,是国内率先全面掌握BAW滤波器量产技术的公司,团队拥有关于BAW谐振器、滤波器的多项核心技术,2019年推出了包括全频段N41滤波器(适配5G技术)在内的多款滤波器产品。天津诺思成立于2011年,总部设于天津,是中国首家FBAR生产企业,也是国内少数的专注FBAR滤波器的拥有IDM(垂直整合制造)模式的厂商,建有亚洲首座具有完全知识产权(IP)的FBAR晶圆厂,到目前为止诺思也已推出包括N41在内的多款滤波器产品。开元通信则通过在工艺、封装、设计等领域的自主创新,形成了具有高度竞争力和独特差异化的全套BAW自主知识产权。依托自主核心技术,以及代工厂巨大的产能、品质、成本优势,以“矽力豹”为品牌强势进军BAW滤波器全球市场。

结语

科技创新能力的提升,是一个民族、一个国家强大起来的主要标志,芯片行业更是一个需要长期积累和不断创新的行业,芯片的国产化道路就是一条漫长的创新能力不断提升的道路,而芯片问题是国家战略需求问题,是一个国家走向强大不可忽视的一道屏障。现在我国芯片行业已经在各个领域逐步突破了国外巨头的技术垄断,未来中国芯片行业必将继续打通行业领域及产业链壁垒。感谢时代,感谢国家的大力支持,我们迎来了芯片国产化的巨大机遇,祝愿产业同仁都能抓住属于自己的机遇,为芯片国产化贡献各自的力量。