(文/朱秩磊)8月14日晚,中国恒大集团和恒大汽车发布公告,恒大汽车完成债转股,同时,获得总部位于阿联酋迪拜的纽顿集团(Nasdaq:NWTN)约5亿美元战略投资。对于背负巨额债务的恒大,中东“土豪”5亿美元投资恰逢其时,而这也不是中东资本第一次加码中国新能源车产业。

今年以来,长城华冠与约旦的私营公司 Manaseer Group 签署战略合作协议;阿联酋阿布扎比政府旗下投资机构 CYVN Holdings 认购中国电动汽车品牌蔚来的股份;沙特投资部与华人运通签署价值210亿沙特里亚尔(约合56亿美元)的协议……

以中东国家为代表的资本加快在进入中国“淘金”,与美国不断限制对中国的科技投资形成鲜明对比。我们管中窥豹,其实不难发现,从前两年的遍地黄金到如今的哀鸿遍野,国内半导体投资领域的许多秩序正在坍塌重建。在全球经济动荡、大国竞争加剧、产业仍待复苏以及国产替代进入攻坚的多重因素交织下,国内半导体投资下一阶段如何开展,考验着产业中的每一方参与者。

上半年募资、投资双降,投资人大多持币观望

2019年5月,华为美国被列入实体清单,此后制裁节节加码,科技“冷战”迫使中国半导体产业链诸多“卡脖子”的问题,一时间半导体初创企业疯狂涌现;而疫情导致供需失衡而带来的“芯慌”,更带动了全球建厂潮。种种因素叠加下,冷清了数十年的国内半导体行业走到资本青睐的风口。

尤其在科创板的大门被打开后,很多公司用精美的PPT包装一下,基本不愁融不到钱;被头部机构瞄准的明星项目,估值则一路狂飙。第一批科创板半导体公司上市迎来高光时刻,初期的超额回报何其诱人,紧接着就是大量资金疯狂涌入,半导体公司估值天花板一提再提。再后来,项目暴雷、上市破发、芯片反腐、产业转入下行,从2022年起,半导体投资开始降温甚至进入寒冬。

图片来源:清科研究中心

图片来源:清科研究中心

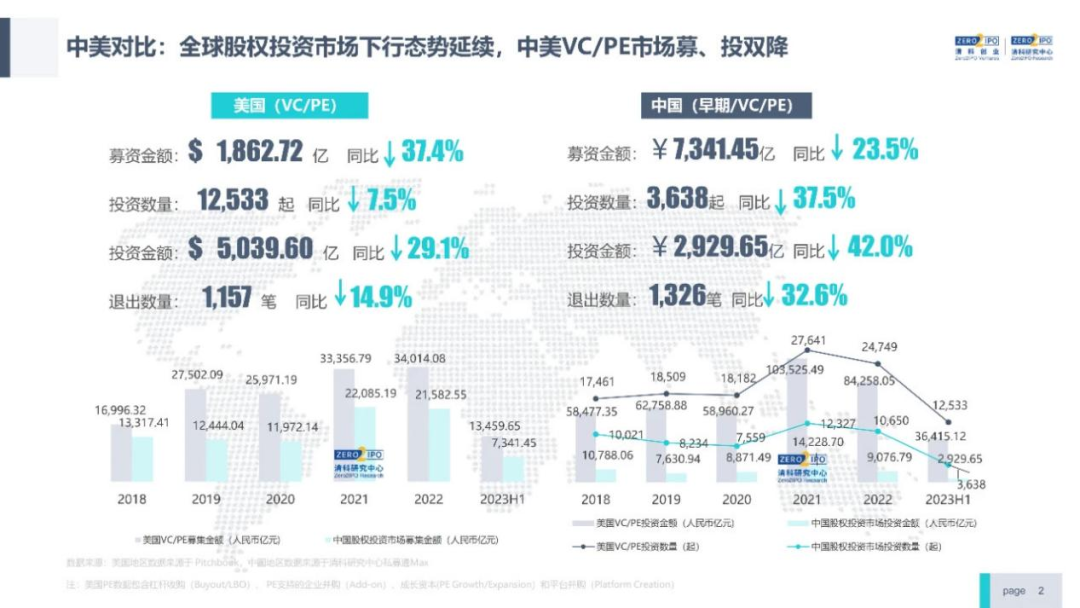

今年以来,随着监管政策的调整以及半导体行业周期仍处低谷,投融资数量和资金规模都有较大幅度下滑。清科研究中心数据显示,2023年上半年,中国整体股权投资市场整体延续下滑趋势。募资端受大额基金及外币基金募资放缓影响,新募集基金数量和总规模分别达3289只、7341.45亿元人民币,同比下滑0.3%、23.5%;投资端,上半年市场投资端仍较为低迷,投资案例数和金额分别达到3638起、2929.65亿元,同比下降37.5%、42.0%。

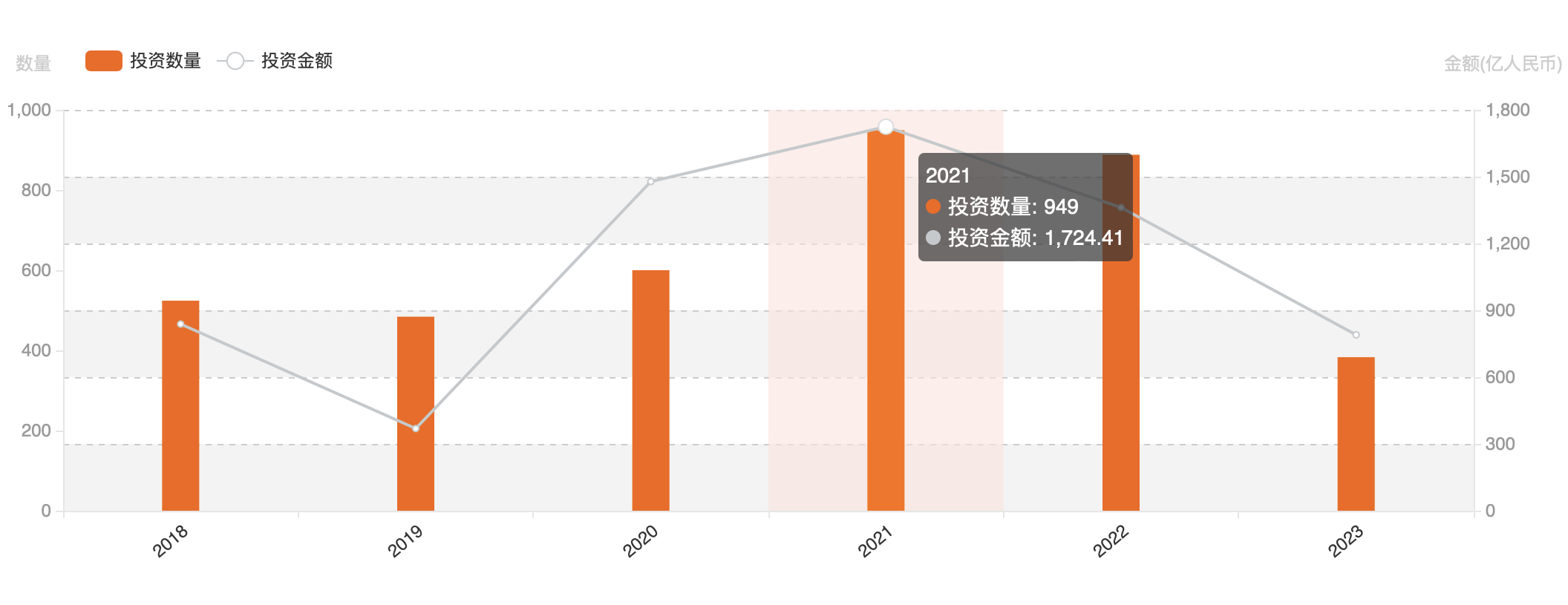

半导体及电子设备行业仍然是VC/PE最活跃的细分市场,但也呈现大幅度的下滑。其中,早期投资项目为73起,同比下滑18%,投资金额10亿元,同比下滑35.5%;VC项目341起,同比下滑35.5%,投资金额145.68亿元,同比下滑56.2%;PE项目389起,同比下滑34.2%,投资金额475.96亿元,同比下滑41.3%。根据IT桔子投融资统计数据,2018年至2023年(截至8月9日)期间,国内半导体投融资活动频繁的最高峰出现在2021年,今年时间已过半,但投资规模未及2021年的一半。

2018-2023(截至8月9日)年半导体投融资变化 数据来源:IT桔子

2018-2023(截至8月9日)年半导体投融资变化 数据来源:IT桔子

资本寒冬募资难的形势下,头部机构凭借其品牌口碑、行业经验、优秀业绩等优势获得更多LP青睐,而众多中小机构仍深 陷募资困境难以维系。并且清科研究中心指出,无论是大额基金还是中小规模基金,普遍存在资金实缴不足的情况。然而就算是“有钱”的机构,也大多处于持币观望状态。

“今年看项目是很多,但是融资环境不算好。有头部VC上半年聊了数百个项目(不止半导体),但是仅仅出手不到十个。”投资人小金告诉集微网,“下半年或许会好一些,主要是因为各家基金和团队都要完成指标。在这样的形势下,项目方可能在估值上有所妥协,降低期望,能在一定程度上促成交易。另外就是有些老股东为了求稳,追加投资的项目。”

在韦豪创芯合伙人王智看来,今年以来半导体募、投资行情没有明显好转。从募资角度来看,除地方国资外,急着出钱的主要是一些有投资任务的国企或者母基金;从投资角度来看,韦豪是更谨慎的。“今年看的项目以设备和零部件为主。谨慎一方面是好项目有限,另一方面监管也在收紧。”

据另一家国资创投机构的投资人晨晨观察,许多涉及人工智能,大数据等热门概念的光芯片、存储芯片等项目估值仍然比较高。而且项目方越来越看重机构除资金外的赋能或产业资源,希望能借此加快发展、把握国产替代机会。在融资方面,随着资管新规发布,地方政府引导基金成为主力LP,市场化LP少了,整体募资难度增加不少。“上半年没有看到好转迹象,下半年随着政策支持和资金对半导体行业关注越来越多,融资环境好转,同时随着产业逐步复苏,投融资局面应该会逐步好转。”他预测。

“随着第三代半导体的政策会更积极,下半年募资、投资会逐渐好转。”聚芯资本合伙人、Richwell资产管理首席投资顾问陈慧明分析。他在年初的一场投资论坛中就预测,2025年至2030年,电动车半导体市场会进入陡峭成长时期,第三代半导体未来潜力巨大,中国市场可以关注。

半导体投资秩序重构,乱纪元下寻找生存法则

随着外部国际形势和复杂产业环境的变幻,国内半导体行业陷入了“卡脖子”与“内卷”的冰火两重天的局面,产业需要由高速增长阶段转向高质量发展阶段。对于半导体投资领域,2023年同样可能是VC/PE市场遭遇重大挑战、需要调整的转折点。那么,当前半导体投资领域究竟面临着哪些规则和秩序的重构?

1.项目分散、资金分散,鼓励“投早投小投科技”

从2014年大基金一期成立以来,中国新成立半导体公司激增,在部分细分领域也出现了一些赛道的龙头企业,但是大量企业陷入赛道内低质量内卷,并且不乏新进入者。缺乏创新的同质化项目难以吸引投资者,投资者也需要在更大的行业范围内挖掘有潜力的项目。另一方面,清科研究中心数据显示,今年上半年单只募资规模在50亿元及以上的大额基金数量同比下降36.0%;1亿元人民币以下的小规模基金数量占比高达65.7%,总募资额不及市场的10%。各地国资成市场主力,也使得LP“遍布全国”。

投资机构扎堆调研项目 来源:小某书博主

随着头部机构更加谨慎,出手也不像前几年那样大手笔,行业呈现项目分散,资金也分散的情况,“项目荒、赛道荒”使更多投资人将目光放在了投早、投小、投高科技项目上。顶层设计对于“投早”的引导更为显著,政府鼓励各类天使投资、风险投资基金支持企业创新创业,引导创投机构投早、投小、投硬科技,对“专精特新”的重视度大大提高。这样的项目基本都具有很高技术门槛,对投资人更是试炼。

2.监管收紧,半导体IPO减速,考验投资人和企业内功

今年以来,我国金融行业进行了多项重大调整,包括:

2月17日中国证监会发布全面实行股票发行注册制相关制度规则,引发整个资本市场生态的重构;中国银保监会和国家金融监督管理总局合并等体制性改革,强化金融监管,防范化解金融风险;证监会7月8日发布公募基金费率改革工作安排,合理调降基金费率,管理费率,托管费率,短期内对公募基金公司,尤其是权益产品规模占比较高的基金公司及其券商股东的收入净利润会产生一定冲击,长期则倒逼基金公司提高投研能力及风控水平,推动行业长期高质量发展;

我国首部针对私募基金行业的行政法规《私募投资基金监督管理条例》从9月1日起正式施行,在行业法规效力层级、明确执法权限和处罚措施等方面纳入市场化、法治化、规范化的轨道,严厉打击以“私募基金”之名行非法集资之实等“伪私募”“乱私募”非法金融活动,同时对创业投资基金实行差异化监管,在投资退出等方面提供更多便利,吸引更多资金“投小、投早、投科技”,畅通“科技-产业-金融”良性循环。

金融体系完善和监管收紧,在“募投管退”各环节不断完善,引导社会资本更多流向新兴产业,同时市场选择权的提升将加快资本及企业的优胜劣汰。

包括王智在内的半导体投资人普遍认为,随着监管收紧,科创板IPO的要求将大大提高,短期内影响了行业IPO的信心和速度,使得投资机构退出难度增加,更加考验投资人的眼光。同时从长期来看,从严把好入口关,让创新成色不足的企业通过自检知难而退,有助于进一步提高半导体行业上市公司的质量。

事实上,随着半导体IPO企业数量不断增加,今年以来交易所问询的问题明显更细致、更专业,对利润、科创等属性要求更严,以至于上半年科创板受理26家半导体企业,有8家选择撤回,数量远超往年。

3.A股迎来集中减持,退出困难,收益难以兑现

投资机构退出的方式,基本包括IPO、收并购、对赌回购以及引入新投资者等等。清科研究中心数据显示,2023年上半年,中国股权投资市场共发生1326笔退出案例,同比下降32.6%,IPO退出仍是主流。而能否实现IPO退出仍是VC/PE衡量投资成败的重要标准之一。

科创板作为注册制改革的“试验田”,自2019年7月开市以来,整体运行平稳,充分发挥服务“硬科技”企业融资需求和推动实体经济高质量发展的功能。截至2023年7月21日,科创板上市公司数量已达546家,总市值规模超6.41万亿元。而科创板上市公司首发前股份自上市第一、三年起就迎来大规模解禁潮,数千亿元减持规模对二级市场形成了巨大的冲击。

IPO退出实现了早期投资人和长期投资者的有序“接力”,但上市退出已不再意味着机构就能赚到钱。去年以来上市破发已成为常态,同时限售股的解禁也会让投资者担心,特别是大股东较为集中的减持,可能会在市场形成抛售效应。尤其在当前行业下行周期,上市公司若业绩表现不佳,二级市场投资者信心不足、不买单,上级投资人的收益就难以以合理价格变现。为此,许多投资人近年来就在积极呼吁和寻求更多元的退出渠道,包括并购、股转以及回购等。

4.股权变债权,兜底让“风投”名存实亡

目前,半导体行业的融资渠道主要包括政府支持、风险投资、资本市场和债权融资等,其中初创企业的融资主要依靠私募股权基金等机构的风险投资。近年来一些投资机构为保障收益,虽然以股权的形式展开投资,但通过一系列协议条款安排与项目方约定“无风险”退出,例如盈亏与否都从项目方取得固定收益,或未能在约定时间上市则要求项目方回购等等,使股权变成借贷化而“风险投资”名存实亡。

投资的本质仍是基于价值判断,如果投资者将风险转嫁给创业者兜底,投资方好像由始至终都是立于不败之地,问题只是赚多还是赚少而已;对项目方而言,固然有助解决眼前的融资困局,但也扛下了投资方转嫁来的所有风险。

而且,这样的风险转嫁不止在投资者与项目方之间,现在许多LP也开始要求GP兜底收益保障,归根结底是缺乏对被投项目的价值判断的能力,不能容忍失败,使得创投行业的规则与玩法悖离了初衷。

5.政府成LP主力,既要回报又要返投

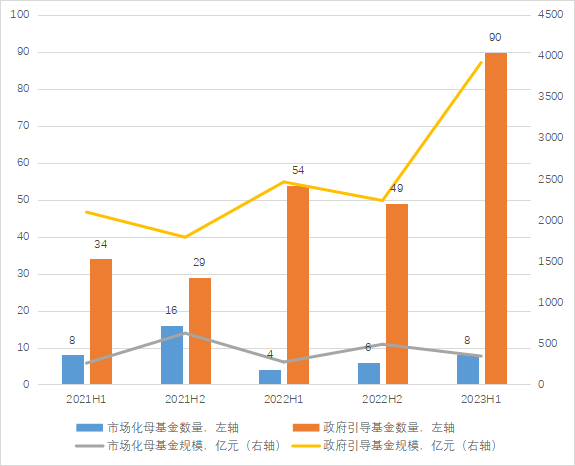

去年以来,国资就已成为中国人民币创业投资最重要的资金来源之一。同时在PE市场整体增长放缓的环境下,以国资背景投资机构为头部的市场格局正在形成。数据显示,2023年上半年,国内新发起成立的母基金共98家,其中政府引导基金90家,市场化母基金8家。新发起母基金规模共4268亿,其中政府引导基金规模3922亿,市场化母基金规模346亿。

今年以来,从省市到县区,各级政府纷纷拿出“真金白银”,大手笔投入设立引导基金。一方面这些引导基金规模更大,许多目标百亿级、千亿级引导基金纷纷设立;另一方面顶层设计规划上,从以往的单一引导基金设立转变为设立引导基金集群,打造基金矩阵,并注重形成省级、市级、区县级引导基金的合力。这反映出资本招商、基金招商的重要性正在深入各级政府管理者的意识,母基金已经基本成为地方招商引资的标准配置和产业升级的重要抓手。

2021年至2023年上半年新发起母基金数量和规模(亿元)图片来源:母基金研究中心

各地政府动辄上千亿打造半导体产业集群、招商引资的需求背景下,也存在成为地方债务问题的新风险点,政府引导基金要求的既要招商引资,又要基金收益的“返投模式”使得投资机构倍感尴尬。最近刚从产投机构跳到一家西部国资直投机构的小金就坦言,现在所在的机构虽然和一般的国资机构不同,不需要招商引资,虽然市场化程度很高,但是投资压力也很大,不如产投估值议价能力那么强。

在优质项目越来越少的情况下,政府如何保证投资决策科学,机构如何帮政府“管好钱”,如何平衡好容错和回报,成为各方关注的焦点。因地制宜、顺应形势的发展和变化,及时调整政策和方向,才有望提升财政资金利用率,真正实现高质量发展。

6.地缘政治背景下,美元基金的进退

中国经济前景和创新活力的持续增长,吸引了诸多美元基金投资中国市场。但是中美地缘政治竞争越演越烈,科技脱钩的大潮下,一批在中国运营多年、支持过诸如阿里巴巴、字节跳动等企业从本土走向世界的美元基金们,正在被迫告别中国。8月9日拜登正式发布行政令,建立对外投资审查机制,预示着先进技术领域中美商业合作及投融资活动的进一步收紧。

今年6月全球规模最大的风投公司红杉资本宣布将中国和美国业务完全分开;与红杉齐名的硅谷基金Kleiner Perkins(KPCB)的中国分舵,从2021年起,已没有任何投资。投资过脸书、大疆的硅谷基金Accel,在中国的基金从2019年已经停止进行新投资。

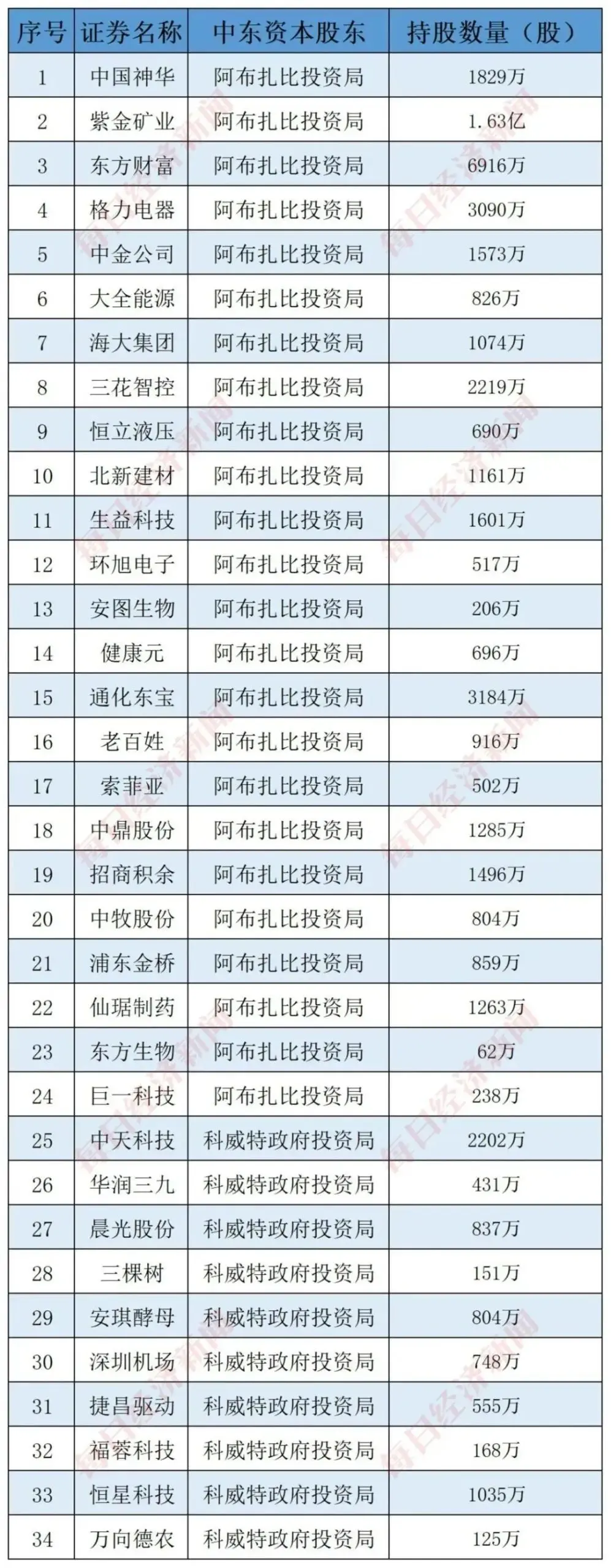

新形势下美元基金不得不谋求新的发展道路,包括在美国以外的国际市场寻求新的资金来源,或者开展人民币基金的募资等。与此同时,来自中东等更多地区的新投资力量,正在进军中国初创企业。港交所行政总裁欧冠升(Nicolas Aguzin)今年6月曾表示,到2030年,中东多国主权基金的投资资本预计将增加到10万亿美元,届时可能将有超过10%-20%,也就是1万亿-2万亿美元的投资涌向中国,其中前沿技术、新消费趋势和生物技术是受欢迎的行业。

部分A股中东资本持股情况(截至今年3月29日)图片来源:每日经济新闻

随着更多外币基金加码中国VC/PE市场,无疑给国内创投行业注入“新活力”。除了直投企业股权,这些基金也有兴趣注资国内各类资管机构,但是无论是国内创业者还是创投机构,要赢得这些基金“青睐”,并非易事。

结语

随着中国半导体投资趋于理性,爱集微副总裁、集微咨询总经理韩晓敏在今年的集微峰会上就直言,“矫枉必须过正,不过正不可矫枉”,半导体投资必须继续,且还要持续加大,但是在投资方式、投资管控上做更多审慎、科学的规划。

在无论是创业环境还是投资环境都变得愈加复杂,风口变幻莫测的当下,对于坚守半导体领域的创业者和投资者而言,如何坚守初心,在当前的“乱纪元”下发现生存法则,或许才是打破迷雾的关键。

(注:文中晨晨、小金均为化名)