8月底,华为Mate 60 Pro搭载着一众国产芯片,重返具有竞争力的智能手机舞台,与紧随其后发布的苹果新一代iPhone系列,一同引爆了沉寂许久的智能手机市场。专业机构拆解显示,Mate 60系列手机除了主处理器麒麟9000s外,还采用了极高比例的国产芯片及零部件,尤其射频前端模组的国产化解决了5G的瓶颈问题,可以说,华为重回“5G”的背后,国产射频前端芯片厂商的努力至关重要。

近两年来,受疫情反复、大国博弈、全球经济增速放缓、终端需求疲软、库存高企等影响,射频前端产业一度蛰伏等待着市场复苏的信号;与此同时,前几年粗放型发展的国产射频前端产业,已逐渐在高歌猛进中暴露出一些问题,需要在下一个景气周期到来前,思考如何进入高质量发展的下一阶段,才能实现基业长青。

格局初定,国产射频前端低端过剩、高端不足

近几年,5G渗透率的不断提升推动射频前端芯片成为移动智能终端中最为关键的器件之一,全球射频前端市场迎来快速扩张,而国产射频前端产业也在国内终端市场发展及国产替代浪潮的推动下成为近几年投资最为火热的领域之一,创业企业不断涌现。经过多年发展,在开关、PA、WiFi FEM、滤波器等诸多细分领域均已成长出多家优秀企业。集微咨询(JW Insights)数据显示,我国射频前端器件企业全球市占率已经达到10%以上。如果排除苹果、三星等厂商,我国射频前端器件国产化率基本达到25%以上。

尤其在2021年的缺芯潮推波助澜之下,2022年以来多家射频前端企业先后IPO,使得各个细分赛道都迎来上市龙头企业,国产射频前端产业格局初步形成。例如在射频开关/LNA领域,有卓胜微;PA领域,有唯捷创芯、慧智微,飞骧科技已申报IPO,昂瑞微也已在IPO的进程中;WiFi FEM领域,有康希通信;滤波器领域,有麦捷科技等。这些赛道头部企业均已形成成熟稳定的产品线布局,营收规模从数亿到数十亿不等,并打入头部终端客户,从研发、生产到应用形成了良好的循环。与此同时,近些年在资本市场的加持下,还有数量众多的初创企业纷纷加入各赛道,参与竞争的国内企业数量日益增加,形成一派繁荣的局面。

随着半导体行业景气度反转,产业中存在的一些弊端也随之浮出水面,需求不振、上市破发、专利纷扰、深陷价格战等诸多现象,充分显示出当前行业的粗放型发展。一方面,对各赛道头部企业而言,开关已经基本实现国产化替代,但龙头卓胜微独占了绝大部分市场并且成本做到了极致,其余数十家企业只能分食很小一块市场;分立PA方案已经成熟,成本优化已接近极致,却陷入价格战的恶性竞争,WiFi FEM同样如此;滤波器则集中在中低端产品,在模组中的应用主要是分集接收端,在发射端所需的高性能BAW、双工器、多工器等产品上仍待整体突破,总体而言,模组仍然缺乏优秀的国产化滤波器供应资源。

另一方面,对初创企业而言,为了争取有限的客户,争相报出更低的价格,企业的利润空间不断被挤压,甚至亏钱换市场,行业虽然火爆但同质化现象严重,使得盘子仍然较小的国内市场更加碎片化。这些低端分立产品的恶性竞争带来的负利润对大多数初创企业造成了伤害。当市场寒冬和资本寒冬双双到来,陷入低端化竞争僵局的企业融资困难,现金流恶化,后续发展难以为继。

因此,低端过剩、高端欠缺是今年以来国产射频前端的真实写照。当前射频前端的主赛道智能手机市场增长仍然乏力,尽管因去库存基本完成,渠道开始拉货而出现部分产品供应紧张的情况,但是整体需求未见复苏。从产品层面来看,各家射频前端公司发挥自身所长,已逐渐形成了具有各自相对优势的细分领域。例如唯捷创芯的4G分立方案、Sub-6G模组已进入国内几乎所有手机品牌客户,L-PAMiD模组也已实现批量量产出货,WiFi FEM、车载射频、PA配套电源等多产品方向百花齐放;慧智微电子凭借Sub-6G双频L-PAMiF实现了对OPPO 5G手机的出货,一度在5G市场上独领风骚;昂瑞微电子从2G CMOS PA扩展至Phase5N MMPA、Sub-6G模组以及难度最大的L-PAMiD模组;飞骧科技、锐石创芯则凭借优秀的产品性价比和激进的价格策略,在ODM市场占据了主要PA份额;康希通信凭借较早的起步时间和完整的WiFi FEM产品布局,在国内WiFi AP市场占据了第一的位置。但是整体行业中高端集成方案国产化率仍较低。

可以预见,在当前国内射频前端产业格局初步成形之后,随着竞争加剧,头部企业在高端化、模组化推动下横向扩展业务,形成强者恒强的局面。后来者如果不能提高技术实力,迈向高端产品,提升营收、盈利水平,扩大终端客户群体,将会加速出局。

下行周期,提升竞争力是摆脱内卷的唯一出路

自2019年5G商用以来,随着技术不断升级优化,全球渗透率迅速提升。GSMA预计,2023年全球5G连接数将达到15亿,2026年将翻一番,达到30亿。到2030年,全球手机连接数将达到50亿。在5G的蓬勃发展过程中,对终端无线通信能力起到关键影响的射频前端技术也在不断优化和创新,走向更高集成度的模组化已是大势所趋。通信协议与射频前端技术相互影响、相互促进,共同推动了无线通信产业的发展。

国内射频前端产业经过近二十年探索,取得了突飞猛进的成绩。要想摆脱粗放型发展,在行业进入下一个高速增长周期前,本土射频前端产业链从设计、制造到封测,向模组化、高端化市场进阶的需求日益迫切。并且只有积极拥抱产业升级,才能跳出内卷、低价竞争的泥潭,真正迈向高质量发展的下一阶段。

5G演进对射频前端模组提出了全新需求,比如支持更多频段、更小尺寸、兼容支持多国家和地区的方案等等,这带来了复杂度和集成度的双重“提升”。根据集成方式的不同,射频前端模组主集天线射频链路可分为:FEMiD(集成射频开关、滤波器和双工器)、PAMiD(集成多模式多频带PA和FEMiD)、L-PAMiD(LNA、集成多模式多频带PA和FEMiD)等;分集天线射频链路可分为:DiFEM(集成射频开关和滤波器)、LFEM(集成射频开关、低噪声放大器和滤波器)等。其中,L-PAMiD模组是集成了目前常见的分立多模多频PA、LNA、射频开关、滤波器以及双工器等独立射频器件的射频前端模组,是目前集成度最高,设计难度最大,封装工艺也最复杂的射频前端模组。

目前国内企业在Phase2/Phase5N PA、分立开关/LNA方面已占据较大市场,L-PAMiF、PAMiF、DiFEM/LFEM领域正快速追赶,L-PAMiD/PAMiD以及配套的高性能滤波器方面还有较大差距。因此,立志攻克L-PAMiD,是国内厂商今后一段时间内的最高目标。

在此之前,一些头部公司的策略是逐步挑战集成度更高、难度更大、利润更好的高端模组产品,以实现逐步优化营收结构和利润的目的,表现为产品结构从以中集成度的射频功率放大器模组产品(如MMMB和TxM等)为主,转向高集成度射频功率放大器模组产品(如L-PAMiD、L-PAMiF等)为主。例如唯捷创芯与昂瑞微电子,继5G Phase5N MMPA后,相继推出了LNA Bank,Sub-6G LFEM,L-PAMiF,甚至已经有能力量产L-PAMiD产品,实现多个PA、双工器、开关、LNA的全集成并支持多个CA组合,补齐了国产模组方案短板,解决了高端方案卡脖子问题,获得客户认可并已在品牌客户实现批量出货。

此外,我们也注意到行业中出现了一些有趣的变化。

一个是在3.4V射频架构下,多家企业推出或计划推出低压版本L-PAMiF,它可以降低智能手机产品对升压电源管理芯片的需求,从系统整体方案上优化了成本;与市场上现有的L-PAMiF产品相比,低压版本L-PAMiF在相同的目标线性功率下,降低了智能手机运行功耗,降低了客户的系统成本。

另一个是Phase8系列射频前端架构方案的提出。当前5G射频前端方案主要分为Phase7系列方案及Phase5N两种,两种方案在Sub-6GHz UHB新频段部分方案相同,均为L-PAMiF集成模组方案;在Sub-3GHz频段分别为PAMiD模组方案和Phase5N分立方案。但这两种方案都是基于原有4G方案的框架优化而来,在5G应用中暴露出越来越多缺点,成为5G未来深度部署的制约。Phase8系列方案则是专门为5G量身打造,并且国内企业一改以往跟随替代和并行开发的”后来者“模式,开始从早期就参与到5G射频前端方案的定义讨论中。

无论是寻找差异化的新路径,还是以高价值的姿态参与产业技术变革,高端化之路对国内企业的研发、供应链、营销甚至整合的考验都将全面升级。一方面,企业需要持续加大研发投入,提升自身技术实力;另一方面,要与客户紧密合作,供需结合,挑战新产品新技术,协力打破外资企业在射频模组高端集成领域的垄断优势地位;最后,更要加强产业链合作,尤其PA与滤波器企业形成产业联盟,共同解决供应“卡脖子”问题。

低谷蛰伏,射频前端产业前景依然一片光明

疲软的终端需求,内卷的价格战,资本市场的回归理性,似乎使射频前端产业进入了漫长的寒冬。许多业内人士不由迷茫:射频前端产业是否还有发展前景?

可以肯定的是,市场已从2022年去库存逻辑中逐步恢复,短期复苏信号已经明确,各公司近2个季度财务数据及供应链紧俏程度可见一斑。从供给能力上看,国产化射频前端较外资领先水平仍有一定差距,也就有足够的进步空间。从需求上看,更广阔的市场、更丰富的应用场景仍不断涌现,可以预见,射频前端行业即将迎来一波新的需求和增长,有先期布局的公司终将受益。

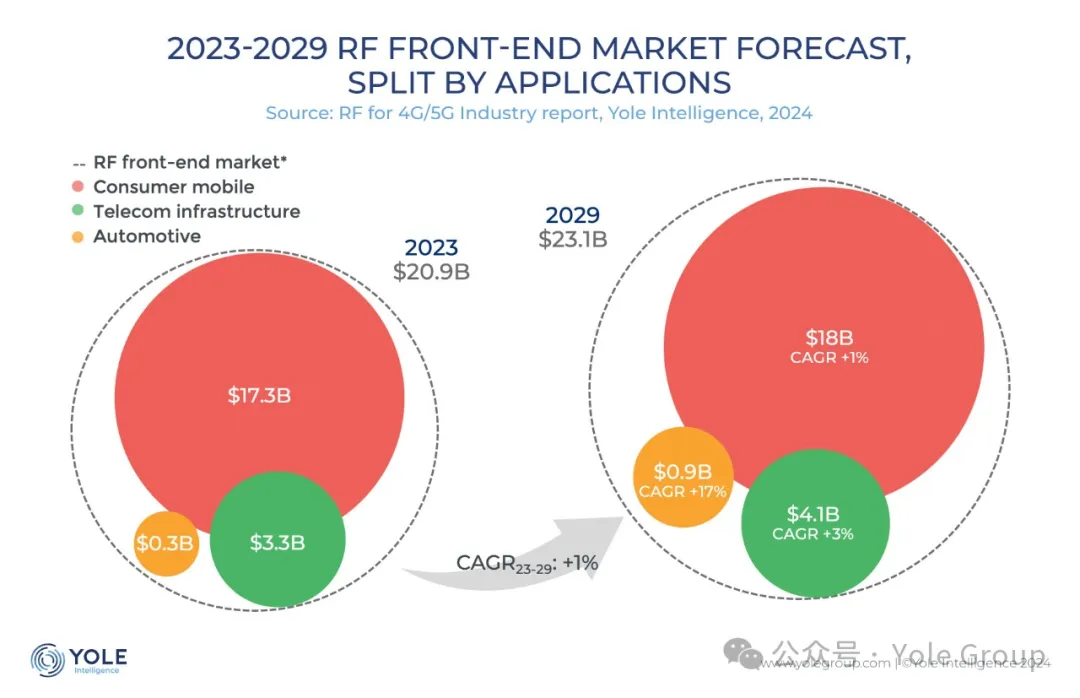

首先,从各大企业的财报数据来看,受5G渗透率提升以及疫情后的需求反弹驱动,Yole数据显示射频前端市场规模在2021年达到了190亿美元,预计到2028年将增长至269亿美元;进入2022年后,全球消费电子市场持续疲软,射频前端市场基本与2021年持平。从某种程度上来说,缺芯潮为诸多射频前端企业带来的业绩爆表提前透支了2022年的需求,国内射频前端上市企业去年以来的营收、净利润均出现显著下滑。

不过这一逆势最近已显示出好转迹象。从国内外射频前端上市公司库存情况对比发现,2018~2022年,国际头部厂商Skyworks和Qorvo的存货周转天数分别保持在120天、100天左右,较为稳定;国内厂商卓胜微、唯捷创芯的存货周转天数与国际头部厂商在同一水平。2022年,由于消费电子市场面临下行周期,射频前端供应链供应关系发生逆转,国内相关公司库存水位上涨,但根据2023年各家中报披露的存货周转天数环比一季度已有所下降。从今年二季度起,受到终端库存改善、华为苹果等头部品牌新机拉动换机需求,以及国内企业的射频前端模组新产品逐渐导入客户并出货,业绩环比显示出回升。

作为射频前端的主力市场,Counterpoint智能手机库存追踪报告显示,全球智能手机库存(出货量与销量)在过去四至五个月一直处于健康水平,令手机品牌厂商得以喘息,从而在下半年发布和推广新机型,吸引消费者升级,并加快换机周期。其中,中国厂商近期加快推出以5G、折叠屏、高质量摄影拍照等创新应用产品,促使多个新机型销量显著增长,成为全球手机消费市场新亮点,这无疑是国内射频前端企业的“定心丸”。

其次,从新兴应用场景来看,智能网联汽车、卫星通信、AR/VR等新兴应用以及6G、5G Redcap、WiFi 7等新技术标准的不断涌现,都为射频领域带来新增长点。

以最近华为Mate 60系列和苹果iPhone 15系列带热的卫星通信为例,它应用于地面智能手机终端,为了实现手机直连卫星的功能,需要优化和突破多项技术,同时需要兼顾重量、体积和功耗问题。例如:针对手机接收天线增益低的问题,需要设计卫星通信频段专用天线以获得更高增益;针对手机终端信号发射功率低的问题,需要设计更高效率的功放模组来提高输出功率等等,为天线、卫星通信基带芯片与射频前端都带来了新的机遇。

另外,特斯拉、比亚迪以及诸多国产造车新势力带动了新能源汽车市场飞速发展,继而带动了旨在实现智能网联的车联网(V2X)技术的发展,其中整合了蜂窝通信(2/3/4/5G等)、无线局域网(WiFi 6/7等)、卫星导航(GNSS、GPS、北斗等)通信技术以保证汽车的“智慧连接”,为5G FEM、WiFi FEM等射频模组带来大量新的应用场景。不过由于工作环境和汽车系统对高安全性方面的要求,车规级射频前端芯片和模组需满足高可靠性、高安全性、零故障率、高量产一致性、长期稳定供货、长使用寿命等严苛条件。

写在最后

国产射频前端无疑承接住了国产替代浪潮的窗口期,在需求不振与资本退潮的双重冲击下,唯有往更高层次演进,并不断增强公司的整体实力,继续攀登新高峰。在这个过程中,他们一方面面临技术革新的巨大挑战,另一方面产业的整合也在重塑竞争格局,带来新的发展机会。

资本市场逐步回归理性后,投资逻辑核心已转变为企业的盈利能力和持续发展能力。在射频前端领域规模优势逐步体现、竞争格局逐步成形的背景下,初创小公司的价值已非常有限,最终考验的还是公司自身造血能力、产品性价比、客户市场合作等综合能力。在此背景下,一级市场融资收紧对于整体竞争格局的改善预计会有正向的推动作用,可以预见,细分领域公司合作(如PA与滤波器)、并购整合等现象在小规模、低端市场将有所反映,并且该过程在未来1~2年内有望加速。

展望未来,射频前端产业前景依然光明毋庸置疑。尽管行业复苏是一个波浪式发展、曲折式前进的过程,但长期向好的基本面不会改变,高质量发展的大势不会改变。最后的赢家从来都是在攻坚克难中发展,在乘风破浪中成长。(萨米)