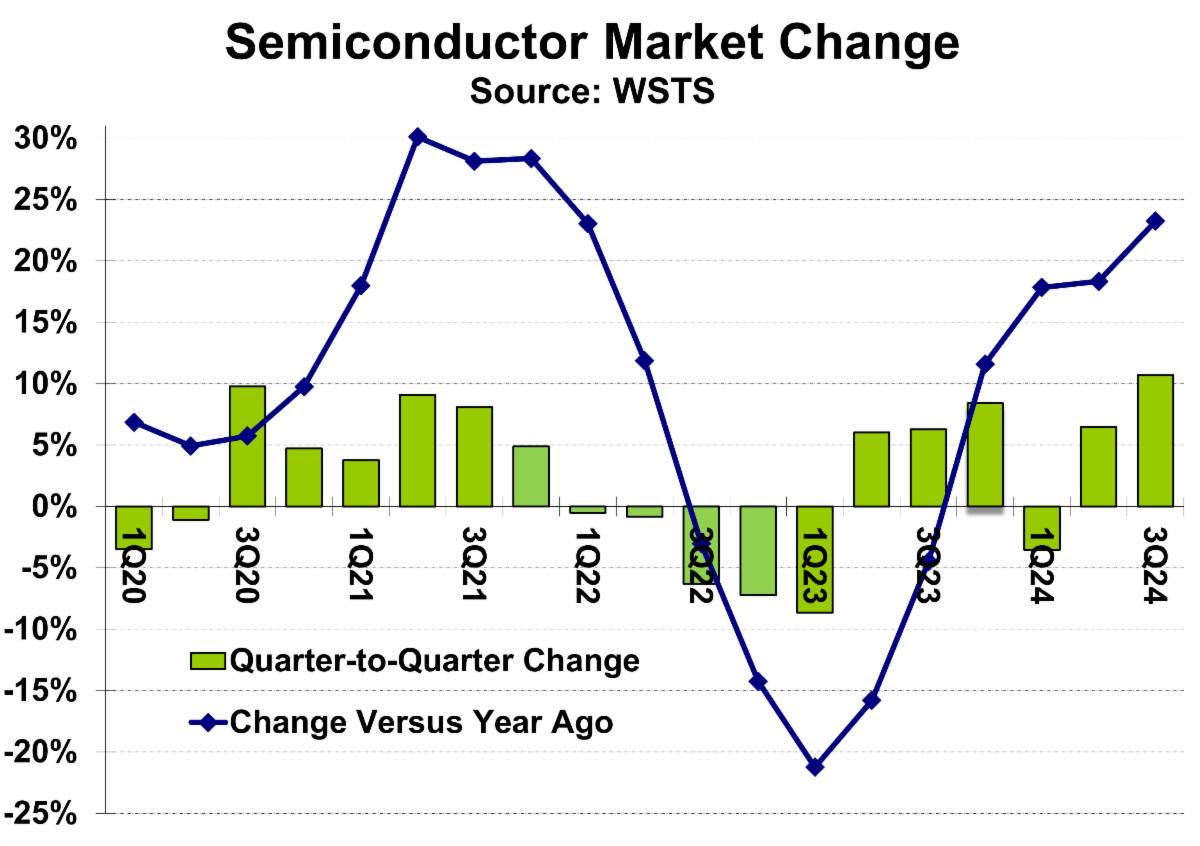

世界半导体贸易统计组织(WSTS) 报告称,2024年第三季度半导体市场增长至1660亿美元,较2024年第二季度增长10.7%。2024年第三季度的增长是自2016年第三季度11.6%以来的最高季度环比增长。与一年前相比,2024年第三季度的增长为23.2%,是自2021年第四季度28.3%以来的最高年同比增长。

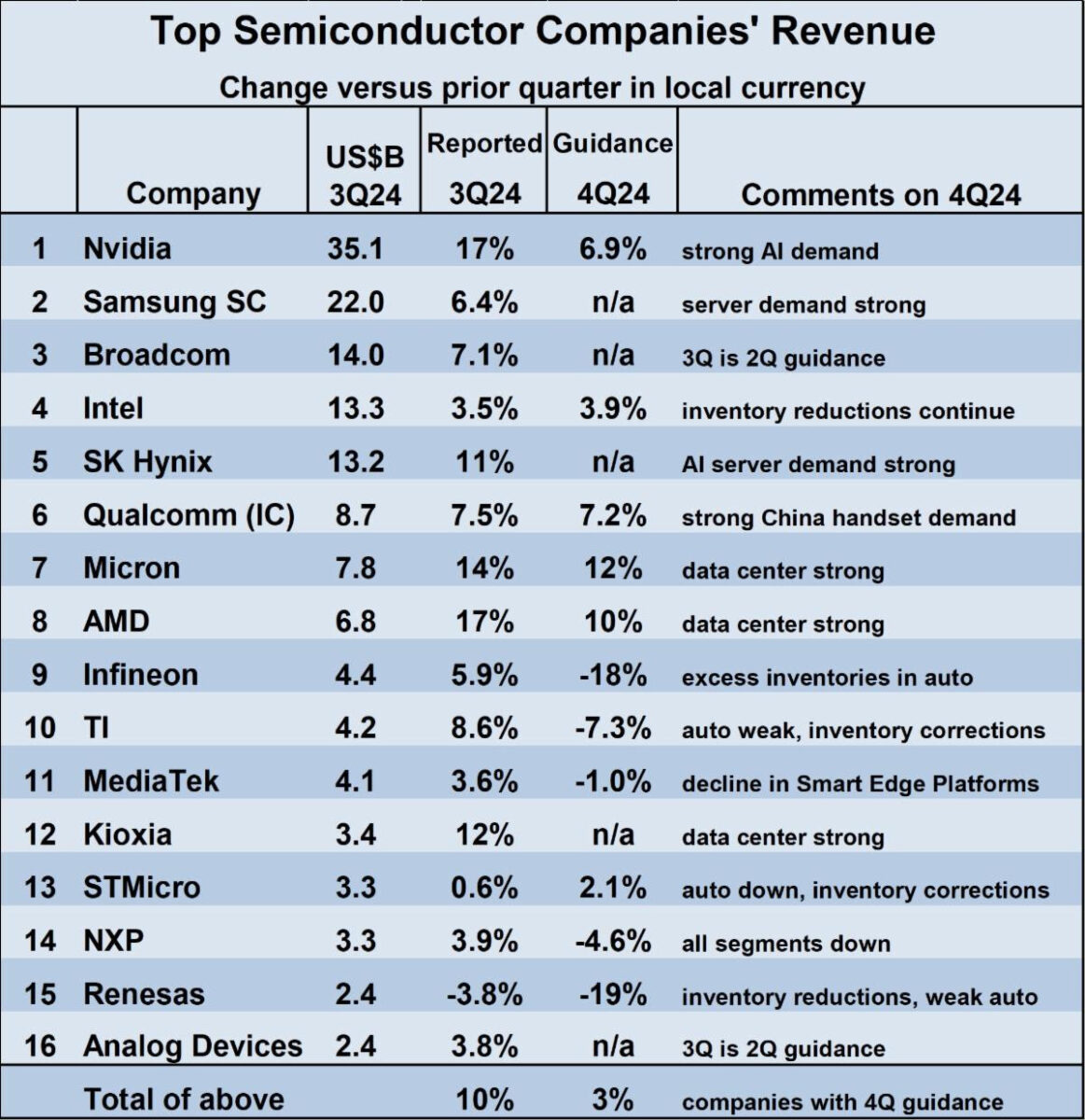

英伟达凭借其在AI GPU领域的优势,在2024年第三季度仍为最大的半导体公司,收入达351亿美元。英伟达将其AI GPU作为模块销售,其中包括由SK海力士、美光科技和三星提供的内存以及其他外部供应商提供的组件。因此,英伟达来自其自有的半导体收入低于其总收入。然而,即使排除外部采购的组件,英伟达仍将是最大的半导体公司;三星半导体以220亿美元的收入位居第二,AI服务器的内存是其主要的收入来源;博通位列第三位,其2024年第三季度的收入为140亿美元。博通表示AI半导体是其主要收入来源;英特尔和SK海力士位列第四和第五名。

2024年第三季度大多数主要半导体公司表现强劲。SK海力士、美光科技和铠侠均报告称,与2024年第二季度相比,第三季度收入实现两位数增长。得益于AI数据中心的需求,英伟达和AMD各自报告增长17%。唯一显示收入下降的公司是瑞萨电子,由于汽车市场疲软和库存减少,收入下降3.8%。与第二季度相比,十六家公司的2024年第三季度加权平均收入增长10%。

2024年第四季度的展望显示出不同的趋势。由AI驱动的数据中心市场预计将为英伟达、美光和AMD的收入带来显著增长。三星和SK海力士未提供具体的2024年第四季度收入指引,但都指出AI服务器需求强劲。依赖汽车行业的公司预计2024年第四季度表现疲软。英飞凌、德州仪器、恩智浦半导体和瑞萨电子均由于汽车市场疲软和库存减少,预计2024年第四季度收入将下降。意法半导体也提到了这些因素,但预计收入将增长2.1%。高度依赖智能手机的公司收入预期各异,高通预计增长7.2%,而联发科预计下降1.0%。2024年第四季度与第三季度相比的加权平均指引为增长3%。然而,各公司的指引差异很大,从美光的增长12%到英飞凌的下降18%和瑞萨的下降19%。

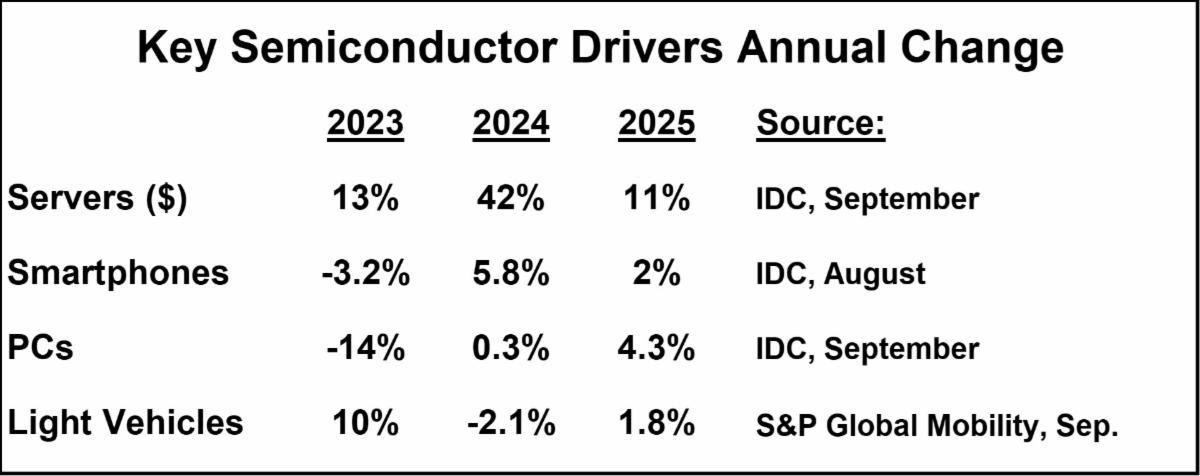

与2024年第四季度的指引情况类似,2025年的展望也是喜忧参半。根据IDC的数据,AI将推动2024年服务器美元增长至42%。2025年服务器增长仍将强劲,达到11%,但与2024年相比将显著放缓。智能手机和PC在2024年从2023年的下降中恢复增长。IDC预计2025年智能手机和PC的温和增长将保持在低个位数。由于后疫情时期的复苏,2023年轻型汽车产量强劲增长10%。S&P Global Mobility显示,2024年产量下降2.1%。预计2025年产量将略有恢复,增长1.8%。

还需要考虑存储市场的影响。WSTS在2024年6月的预测中,预计半导体市场增长16%,其中存储增长77%,非存储仅增长2.6%。2024年存储的多数增长是由价格上涨驱动的,而这些价格增长在2025年肯定会放缓。

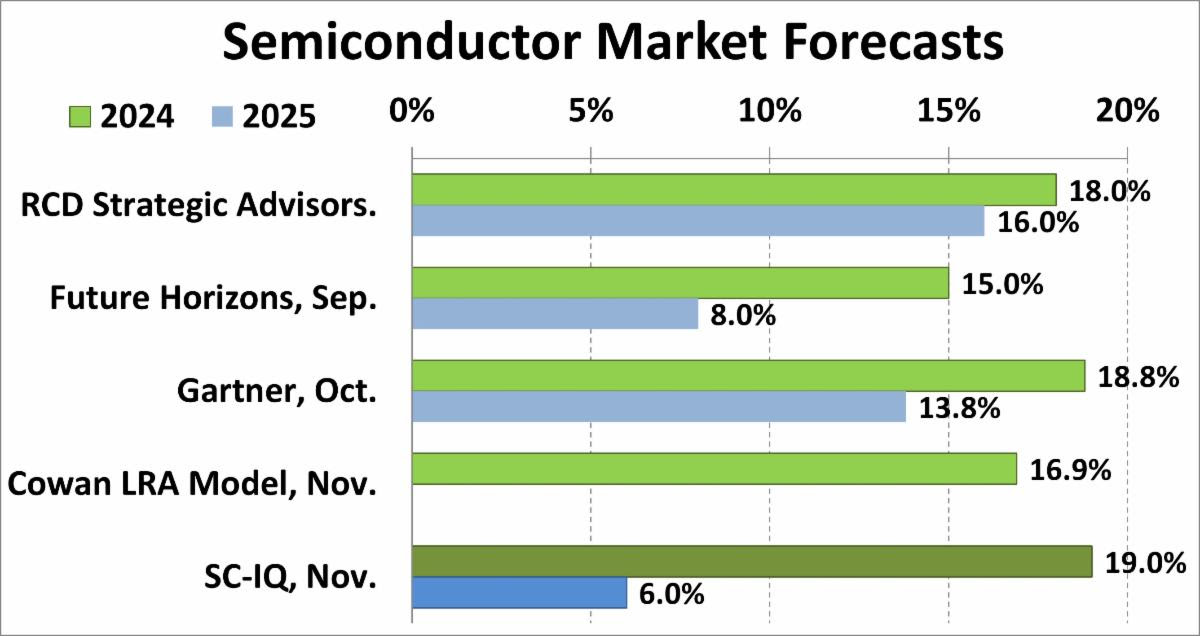

下表显示了2024年和2025年半导体市场的最新预测。Future Horizons预测2024年为增长15%,Semiconductor Intelligence(SC-IQ)预测为增长19%,所有预测都在这个范围。2025年的预测分为两派。RCD Strategic Advisors和Gartner预计增长略低于2024年,分别为16%和13.8%。Semiconductor Intelligence预计2025年的增长将显著放缓,仅为6%。Future Horizons也预测增长放缓至8%。我们对2025年的假设是:

· AI持续增长,但增速放缓

· 由于AI,存储需求健康,但价格趋于温和

· PC和智能手机增长平庸

· 汽车市场相对疲软

· 潜在的更高关税(尤其是在美国)影响消费者需求

(校对/孙乐)