个股观点:

1、微导纳米的快速发展和估值提升主要得益于光伏产业发展两个时期的关键布局,PERC电池取代BSF电池速度加快和首条TOPCON工艺整线推出。此外,ALD半导体设备的研发和出货顺利,Q3订单的同比增速超过400%。

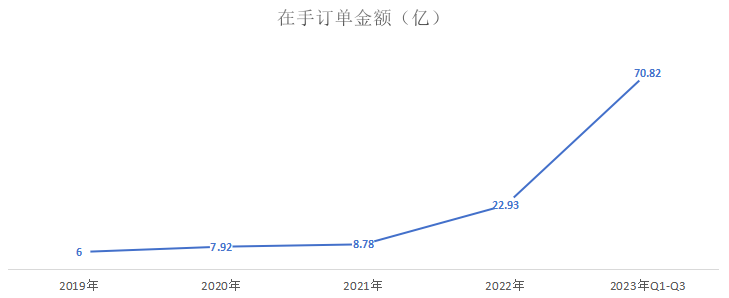

2、公司整体订单增速非常快,2022年末在手订单为22.93亿元,而截至2023年三季度末,微导纳米在手订单约70.82亿元(含 Demo 订单),同比增长258.58%。其中,半导体在手订单同比增长412.15%,光伏在手订单同比增长244.32%。

3、短期内,微导纳米利润快速得到释放,2023Q3单季度实现营收6.39亿元,同比+178.72%,实现归母净利润0.87亿元,同比+140.32%,估值水平或许会被进一步拔高。

国内半导体市场先进制程快速发展,半导体工艺复杂度大幅提升,对半导体设备的市场需求也随之攀升。薄膜沉积设备作为半导体制造的三大核心设备之一,是几乎所有工艺的基础,重要性不言而喻,目前在需求端火热,供给端正努力追赶,在目前先进制程国产化水平相对较低的现下,产业前景长期向好的趋势非常明确。

行业周知,薄膜沉积是光伏、半导体生产制造环节的基础工艺,主要分为物理气相沉积(PVD)、化学气相沉积(CVD)、原子层沉积(ALD)。而其中,PVD、CVD是薄膜沉积主流,占据赛道的半壁江山,半导体制造中绝大多数金属层、介质层及半导体层均为PVD、CVD设备制造。而随着先进制程的不断发展,ALD由于具备原子层级的膜厚控制能力,在先进制程的核心工艺中发挥关键作用,逐渐成为先进制程工艺平台的“新宠”。

两次关键布局助推IPO

江苏微导纳米科技股份有限公司(证券简称:微导纳米,证券代码:688147)是以原子层沉积(ALD)技术为核心,从事先进微、纳米级薄膜沉积设备的研发、生产和销售,向下游客户提供先进薄膜沉积设备、配套产品及服务。公司成立于2015 年,总部位于无锡,2022 年 12 月在科创板上市,业务涵盖光伏、半导体以及柔性电子领域。其中,公司的ALD设备覆盖光伏领域多年知名电池片厂商,如通威太阳能、隆基绿能、晶澳科技、阿特斯、天合光能,而自2022年开始,公司量产型设备已陆续获得了京东方、合肥视涯、浙江宏禧等客户的订单并出货。

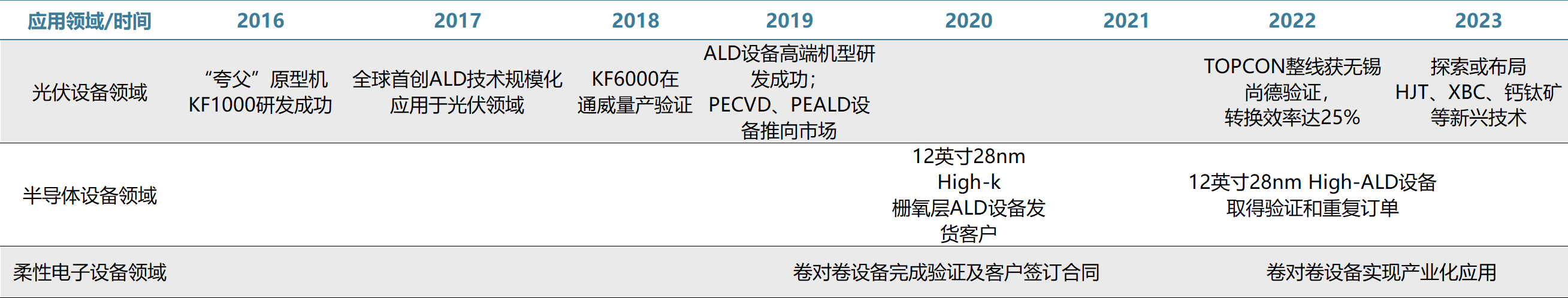

微导纳米发展历程中的关键节点总结如下:2016年底公司完成第一台ALD设备原型机的研发,2017-2018 年公司光伏ALD设备KF6000在光伏龙头通威太阳能量产验证,2018 年公司启动半导体ALD设备研发,2019-2020年公司半导体ALD设备研发完成并与客户签订订单,2021年公司量产型High-k ALD设备成功应用于28nm节点生产线,2022年公司研发的首条GW级 TOPCON 工艺整线完成客户验收。此外,公司是国内首家成功将量产型High-k原子层沉积设备应用于28nm节点逻辑前道生产线的国产设备公司。与此同时,公司也在同步孵化柔性电子领域ALD技术,着手开发多款CVD产品。

总结来看,微导纳米的快速发展和估值提升主要得益于两个时期的关键布局:

(1)首先,微导纳米成立恰逢国内光伏电池技术取得重大突破和迭代时期。2016年,PERC电池取代BSF电池速度加快,公司在全球范围内,首创将ALD技术规模化应用到PERC电池的三氧化二铝钝化层制备,设备批量进入主流光伏电池厂商产线;

(2)随着PERC电池片的量产平均转换效率已逐渐接近理论极限,TOPCon、HJT、XBC等新型电池技术路线正逐步成为电池技术的主要发展方向。新建量产产线开始主要聚焦于TOPCon、HJT两种技术路线。其中,TOPCon技术凭借其较高的转换效率、相对成熟的设备与工艺、较高的量产性价比,在N型路线中率先脱颖而出,2022年下半年开始规模化量产,并随着技术提升和量产规模扩大,相对其他技术路线,其经济性也在持续增强。由于电池片技术的迭代带来的新工艺新设备的尝试和应用机遇,微导纳米研发的首条TOPCON工艺整线推出。

根据公开信息显示,截至2023年三季度末,微导纳米在手订单约70.82亿元,同比增长258.58%。其中,半导体在手订单同比增长412.15%,光伏在手订单同比增长244.32%。因此,公司IPO募投项目的战略展望方面,主要在于持续强化公司产业化的能力。IPO募集资金金额主要用于三个项目:基于原子层沉积技术及柔性电子设备扩产升级项目、基于原子层沉积技术的半导体配套设备扩产升级项目、集成电路高端装备产业化应用中心项目。募投达产后,公司新增年产120台光伏、柔性电子领域的ALD设备,以及年产40套半导体领域ALD设备的生产规模,同时也将提高公司ALD高端装备产业化能力,三年后达产预期营业收入合计达19.88亿元,达产年利润为2.72亿元。

微导纳米的董事会与重要高管拥有半导体行业丰富的研究及从业经验。本次 IPO 发行前,公司实际控制人为王燕清家族,间接控制公司67.34%的股份。王燕清家族从事新能源行业多年,掌握上市公司先导智能,为锂电设备龙头企业,涵盖锂电、光伏、3C 电子等领域的智能制造业务,为公司提供客户积累、技术布局等战略支持;公司核心技术人员 LIWEIMING直接持股10.47%,曾就职于全球领先的半导体原子层沉积设备公司ASM国际、Picosun,目前其出任微导纳米副董事长;总经理周仁曾就职于国际知名半导体刻蚀设备公司Lam Research、国内领先的刻蚀与薄膜沉积公司中微公司、拓荆科技。决策层和管理层在半导体领域的积累能够帮助公司在薄膜沉积领域实现产业化落地。

产品横跨光伏和半导体两大周期行业

近年全球太阳能光伏产业高速发展,太阳能光伏年装机容量快速增长,上游相关行业也得到迅速发展。2017 年至 2022 年间,全球年度光伏新增装机容量和累计装机容量大幅增长,其中,新增装机容量由 2017 年的 102GW 增加至 2022 年的 230GW,5 年时间增长超1倍,根据IRENA预计,未来光伏发电将占总电力需求的 25%,全球光伏装机量在未来较长时间内将持续增长。光伏电池片技术路线繁多,P 型的 PERC技术是目前的市场主流,N型的 TOPCon技术凭借其更高的光电转换效率和产线兼容性处于大规模扩产前期。

根据近些年中来股份、隆基股份、通威股份等上市公司披露的光伏项目投资明细,薄膜沉积相关设备在 PERC 产线建设中的投资占比约为 24.71%-26.73%,在TOPCon(含 N 型电池)产线建设中的投资比重上升至33.00%-39.12%,光伏技术路线升级给对薄膜沉积设备产生了更大的市场需求。

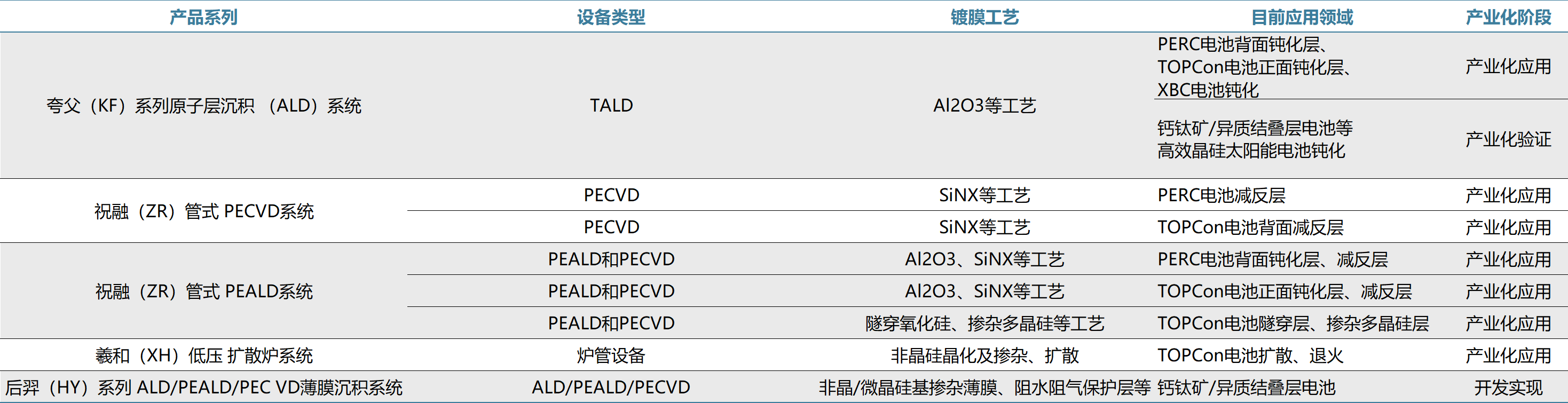

微导纳米作为率先将ALD技术规模化应用于国内光伏电池生产的企业,已成为行业内提供高效电池技术与设备的领军者之一,与国内头部光伏厂商形成了长期合作伙伴关系。公司光伏设备产品包括ALD、PECVD、PEALD二合一设备和扩散炉系统,并在开发行业内首条GW级PE-Poly TOPCon电池工艺整线的基础上,公司进一步推出全新的TOPCon 2.0整线工艺技术。并跟随下游厂商的量产节奏,持续优化XBC、钙钛矿/异质结叠层电池等新一代高效电池技术。

夸父(KF)ALD 系列主要用于氧化铝薄膜的沉积(PERC 背面和 TOPCon 正面均需沉积氧化铝薄膜);夸父(KF)PECVD 系列主要用于氮化硅薄膜的沉积(PERC 和 TOPCon减反层);祝融(ZR)PEALD 系列集成了PEALD 和 PECVD 技术,同一台设备可完成于氧化铝、氮化硅镀膜以及 TOPCon 电池隧穿层、掺杂多晶硅薄膜沉积;羲和(XH)系统可用于 TOPCon 中磷扩、硼扩、氧化和退火工艺。

随着集成电路制造不断向更先进工艺发展,单位面积集成的电路规模不断扩大,芯片内部立体结构日趋复杂,所需要的薄膜层数越来越多,对绝缘介质薄膜、导电金属薄膜的材料种类和性能参数不断提出新的要求,这给以薄膜沉积设备为核心产品的公司带来了极大的成长机会。根据Maximize Market Research预计全球半导体薄膜沉积设备市场规模2025年将扩大至340亿美元,2022至2025年复合年均增长率达到15.6%。

光伏制造和半导体制造都有薄膜沉积工艺,并可以帮助企业突破单一业务发展掣肘,横跨两大周期性行业,形成企业风险对冲。随着ALD技术在半导体领域逐渐崭露头角,微导纳米在28nm节点实现我国量产型High-k原子层设备从无到有的突破,更多人开始从半导体的角度对这家公司的价值进行了二次重塑。当前,公司的半导体ALD设备目前以TALD设备为主,通过沉积不同类型的薄膜而适用于逻辑、存储、化合物半导体、新型显示等领域。

其中,iTomic系列原子层沉积镀膜系统系列可以较好满足28nm逻辑器件的栅氧层工艺,部分产品已取得客户验收,实现产业化应用,并取得重复订单;iTomic MW系列批量式原子层沉积镀膜系统系列产品已取得客户验收,实现产业化应用;iTomic PE系列等离子体增强沉积镀膜系统系列产品已发往客户处进行试样验证;iTronix 系列化学气相沉积镀膜系统系列产品进入产业化验证阶段。

未来,ALD技术在28nm以下逻辑芯片先进制程、DRAM、3D NAND等重要领域也将会有明显优势,应用范围也将进一步的扩大,需要主要体现在以下:

(1)高K材料的沉积要求原子级别的精确控制、高覆盖率、高均匀性,因此28nm制程以下的高k栅介质层沉积需要应用ALD技术;

(2)28nm以下先进制程的FinFET制造工艺当中,Fin的有源区通过自对准双重成像技术(SADP),而ALD精准强大的膜厚控制能力是该项技术的核心;

(3)随着DRAM存储器容量的增大,内部的电容器数量也随之增加,电容器内部的深沟槽需要更多的薄膜表面积,给沉积技术提出更高的要求,而ALD技术能够很好的满足此类要求;

PVD和CVD难以在3D NAND领域达到沉积效果,而ALD可以实现此类元器件的均匀镀膜。

而订单的快速的增长,也进一步验证了微导纳米半导体设备产品的强需求。2021年9月,公司半导体ALD设备在完成前道工艺产线的验证之后,订单便蜂拥而至。根据IPO公开路演资料显示,截止2022年9月,公司半导体设备订单近一半来自新型存储,先进逻辑、新型显示、化合物半导体也同样有一定的市场需求。再根据最新的2023年半年报显示,公司半导体设备在手订单为5.48亿元,同比实现了超过200%的大幅增长。

利润释放来到临界点

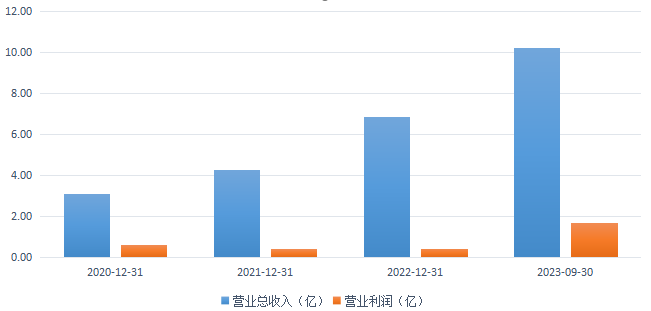

从财务方面来看,微导纳米营业收入非常快,从2018年至今的年复合增速超过100%,从2018年的0.42亿元增长至2022年的6.85亿元,2023Q1-Q3的营收更是达到了10.22亿元,前三季度营收增速高达165.3%,并实现归母净利润1.55亿元,在剔除股份支付费用的影响之后,归母净利润达到2.10亿元,扭亏为盈。

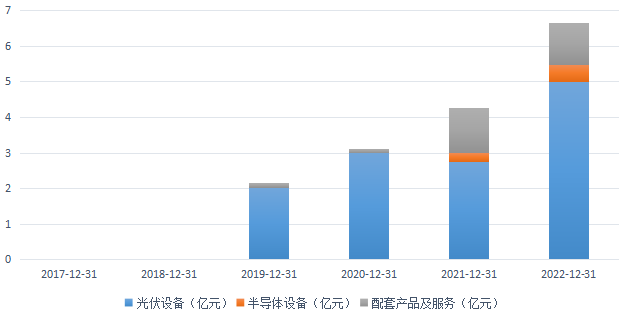

分产品来看,微导纳米的营收结构正逐渐多元。光伏设备仍然是贡献营收的主要力量,一代量产机型KF4000于2017年初开始量产验证,并于当年实现量产爬坡,开始逐步推广到头部电池厂商,再受益于两次技术路径的迭代(PERC取代BSF,TOPCON取代PERC),下游客户拓展十分顺利,在光伏领域实现了高速增长;但其实半导体设备也已经实现了营收突破,2021年、2022年的收入占比分别为5.8%、6.9%,半导体High-k介质层镀膜设备、真空传输系统获得客户验证并实现营收;与此同时,配套产品及服务收入增长快速,是因为光伏电池硅片大尺寸化、新工艺的推广和应用带动配套产品的服务收入大幅提升。

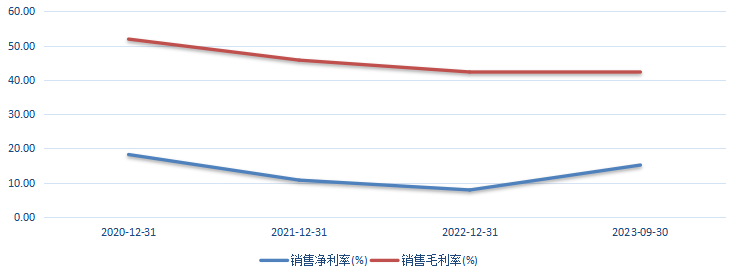

但微导纳米净利润增速远小于收入增速。2022年公司的归母净利润为0.54亿元,同比增幅仅17%,销售净利率低至7.91%,似乎有增收不增利的情况出现。而究其原因主要有以下几点:

(1)过往数年公共疫情安全事件的影响。由于此前疫情的散播,公司设备发货、客户现场安装调试、收入确认节奏放缓,并同时由于产品的不断孵化,扩充管理销售人员,有较高的期间费用率。

(2)公司新产品的在较城市的光伏电池厂推广当期,为适用市场定价,利润率偏低。比如管式PECVD、管式PEALD设备在PERC领域推广,由于市场已经成熟方案,为了获得市占率,和下游产品线的准入,做了较低的市场定价。

(3)半导体设备的研发导致研发费用的增长较快,短期影响利润率表现。截止至2022年末,公司正在进行的研发项目为13个,当期研发费用为1.38亿元,同比增长了42.62%。

排除掉上述的三个因素的影响,在今年Q3季度,微导纳米其实交出了非常不错的答卷。2023Q3单季度实现营收6.39亿元,同比+178.72%,实现归母净利润0.87亿元,同比+140.32%;毛利率41.99%,同比+2.95pct,归母净利润率13.53%。

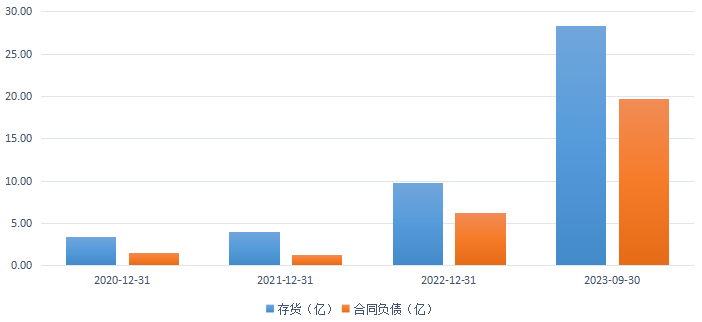

此外,微导纳米在手订单和存货增速都比较快,在手订单在一定程度上反映了公司产品力和未来业绩增长的空间。2022年末,公司合同负债和存货分别为6.25亿元和9.75亿元,同比增长了400%、142%,发出商品为5.46亿元,公司专用设备的在手订单为22.93亿元,较2021年在手订单增加14.15亿元,同比增幅超过160%;2023Q3末合同负债达到19.67亿元,Q3末存货28.32亿元,截至2023年9月30日,公司在手订单 70.82 亿元(含 Demo 订单),与去年同期相比,光伏在手订单同比增长 244.32%,半导体在手订单同比增长412.15%。

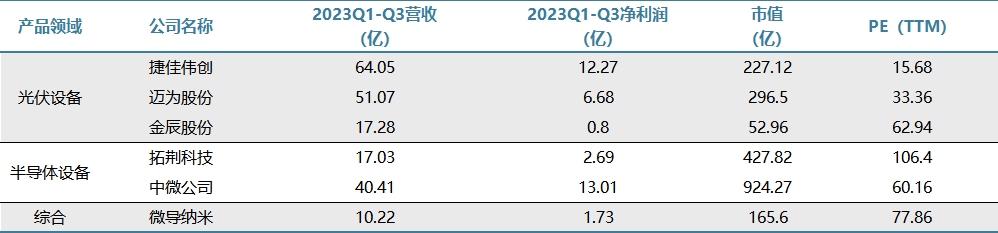

对比同行,从估值角度来看,拥有着高速增长的业绩预期和优质的产品布局的微导纳米估值或会再一步拔高。捷佳伟创是光伏设备龙头企业,出货大面积钙钛矿薄膜立式量产设备,获得市场高度认可,但就市场对于单一的成熟的光伏设备企业只给了15倍PE的估值;迈为股份为HJT设备龙头、市占率领先,受益电池行业扩产,公司积极推动前置焊接的无主栅技术(NBB),并进行铜电镀整线装备的研制;金辰股份主要定位于钙钛矿真空蒸镀机的研发与制造,为拓展公司电池路线装备布局,目前相关设备尚处于中试阶段,工艺路线尚未完全定型,市值较小,估值存在水分;拓荆科技、中微公司则是国内半导体薄膜沉积设备的龙头厂商,发展快速,也享有着较高的估值水平;微导纳米设备横跨两大行业,两类订单都有较为清晰的向好趋势,利润释放到一定阶段,估值水平或被重塑。

最后,由于历史积淀和战略选择,本土厂商之间的技术各有侧重点,并不会存在太大的直接竞争关系。目前来看ALD与CVD的国产化率均有较大提升空间,在中国半导体产业发展的重要战略时期,需要多家优秀的半导体设备公司,为产业的发展做出贡献,充分发挥各自的比较优势,共同推动半导体设备的良性竞争与发展。