(文/朱秩磊)近年来,随着中美科技战持续升级,美国不断泛化所谓“国家安全”问题,将半导体供应链合作“武器化”,用行政手段破坏历经几十年发展形成的全球半导体供应链体系。受此影响,这两年不断有外资企业迫于美方压力将供应链移出中国大陆或退出大陆市场,尤其在封测领域,随着国内企业在这一环节的实力提升,内外因素作用下,去年至今,包括力成、Qorvo、南茂等多家企业先后调整业务,将大陆封测厂出售。

尽管越来越多公司重塑供应链,开始执行“中国+1”策略,但动摇中国在全球制造业中的霸主地位并非易事。以封测产业为例,虽然近些年出现的“撤出”带来一些担忧,但实际上,大陆境内仍有近80家外资封测企业,其中不乏全球头部IDM和OSAT产线,中国整体封测产业仍具备有利地位。

多家外资封测厂撤离大陆

中国集成电路封装测试在整个中国半导体产业中发展最早,几十年来,大陆境内外资、内资封测企业林立,成为我国集成电路产业链中最具国际竞争力的环节,在这一领域的话语权不断增强。然而随着美国联合其盟友对中国半导体产业的不断施压,以及对扶持本土半导体制造业的芯片法案等措施的推出,催动着该领域的公司开始寻求向中国大陆以外的地区转移和扩张。

一些典型的事件包括:

2017年,矽品出售苏州子公司30%股权给紫光集团。这项交易应该是为了日月光收购矽品的交易获得大陆审批的未公开交换条件之一,因为交易宣布的同一天,中国商务部发布公告称,以附加限制性条件批准日月光收购矽品。2020年,矽品将厦门工厂——矽品电子出售给大陆内存模组厂商深圳记忆科技的全资子公司深圳海威有限公司,背后原因是该厂一直未达经济规模且仍处于亏损状态。

值得一提的是,矽品电子原本是为配合福建晋华的后端封测需求而成立,后因晋华被美国制裁而停工,矽品电子尝试过争取其他设计公司客户订单,但未取得成效。

2021年12月,日月光宣布将大陆四家工厂及业务出售给智路资本,包括日月光半导体(威海)有限公司、苏州日月新半导体有限公司及日荣半导体(上海)有限公司、日月光半导体(昆山)有限公司。日月光表示,将通过该交易优化旗下封测事业在大陆市场战略布局及资源有效运用,进而强化日月光在大陆市场的整体竞争实力。此次出售后,日月光在大陆还有矽品苏州、上海日荣、上海月芯和上海日月光半导体三个工厂,其中月芯是测试厂,日月光半导体是基板设计制造厂。

分析认为,日月光此次大举抛售大陆资产,并表态加强在台湾投资,或许在一定程度上是受到了中美持续升级的科技战以及中国台湾当局鼓励台企回台投资政策的影响。

2023年6月,力成科技接连宣布将苏州力成70%股权出售给江波龙、西安力成出售给美光西安,交易资金将用于力成在台布局先进封装产能。而保留的三成苏州力成股权,也为其持续拓展大陆封测市场留有余地。此外,力成在其董事会中曾透露,将评估中国台湾之外的第三地生产的可能性及必要性,包括东南亚、印度等地。

2023年12月,Qorvo宣布将北京和山东德州的组装和测试设施出售给合约制造商立讯精密工业,作为其降低资本密集度、优化供应链的举措之一。此次剥离在华工厂后,Qorvo仅在美国本土、哥斯达黎加和德国设有自建工厂。关于立讯精密此次收购案,消息人士称Qorvo的大部分销售额来自苹果公司,但华为、小米、联想、OPPO、三星电子、高通都是其客户。此外,立讯精密同时也是苹果AirPods、Apple Watch和Vision Pro的主要制造商。Qorvo与立讯精密的交易,有望为苹果供应链带来更多稳定性。

2017年,南茂将旗下上海子公司宏茂微电子54.98%股权出售给紫光集团。自2002年成立以来,包括宏茂在内等台资封测厂在大陆的业务拓展都颇为艰难,营收频频亏损,直到与紫光合作之后,对接长江存储业务,营收直线增长,随后紫光集团重组,宏茂股权又转手给了长江存储。

自此,宏茂成为长江存储与南茂科技的合资公司。这对宏茂来说也是一把双刃剑,长江存储为其带来了稳定的业务,但是也因为业务集中度太高而太过依赖长江存储。2023年12月,南茂将剩余45.02%宏茂股权全部出售给元禾璞华智芯股权投资合伙企业等11家大陆当地的合伙企业,南茂表示该交易资金作为其未来中长期运营发展之用,如车用、5G、智能家庭以及AI等高成长领域,未来除持续扩充高阶产能、扩大高成长产品的市占率外,也以核心技术为主轴开发,满足客户产品需求的相关技术,维持公司的竞争优势。

今年2月,菱生宣布出售子公司中国宁波力源100%股权给浙江银安汇企业管理公司。宁波力源自2020年以来一直处于亏损状态,亏损幅度还在进一步扩大。在当前封测市场并未实现全面复苏的情况下,若不能找到接盘方,菱生需持续向宁波力源输血,力源因此被摆上交易台桌。

此外,安靠、日月光等封测龙头也相继在越南、马来西亚设厂和增加投资,业务重心或许也将会有所调整。

外资封测“出走”为哪般?

分析上述外资封测“逃离”事件,其淡出中国大陆市场的原因无外乎这几点:

一是2017年以来,大陆封测产业迅速崛起,长电科技、通富微电和华天通过并购和内生发展坐稳了全球前十的位置,在高端封测、先进封装领域也在不断发力。

与此同时,国内中小封测企业扎堆,低端产能已经趋向于过剩,近两年还不断有新的封测厂成立,内卷十分严重,尤以低端的分立器件领域更甚。外资封测厂要在这个领域与本土封测厂比“卷”,可想有多艰难。过去两年产业下行,封测产能过剩,市场杀价抢订单的情况尤为严重,为稳住公司市场份额,头部封测厂商都没法避免以价换量的策略,中小型半导体封测厂商更是自2022年Q1就面临订单持续下滑的情况,没有足够订单量连基本运营都难以为继。因此随着中国经济发展,人口红利减弱,劳动力成本逐渐升高,国内竞争激烈,低端封测领域向东南亚、南亚等地区转移是自然而然的过程。

二是中美科技战以来,美国不断泛化所谓“国家安全”问题,并以自身霸权胁迫其他重要的半导体供应链国家地区,以达成其供应链重构的目的。在其影响下,许多外资高科技制造企业先后宣布重塑供应链,以减少对中国大陆的依赖甚至淡出大陆市场,封测领域也同样如此。这种全球价值链的调整,预计波及的外资企业会越来越多,并且随着国内企业在全球价值链中的参与度越来越高,也会面临被客户要求出海建厂的可能。

三是封测产业技术升级,先进封装的市场规模与重要性与日俱增,对于一些头部的封测企业而言,需要积极调整自身价值定位,向先进封装领域投入更多资金与资源,这个时候,原本营收占比就不高的大陆厂也自然迎来出售换取资金的局面。

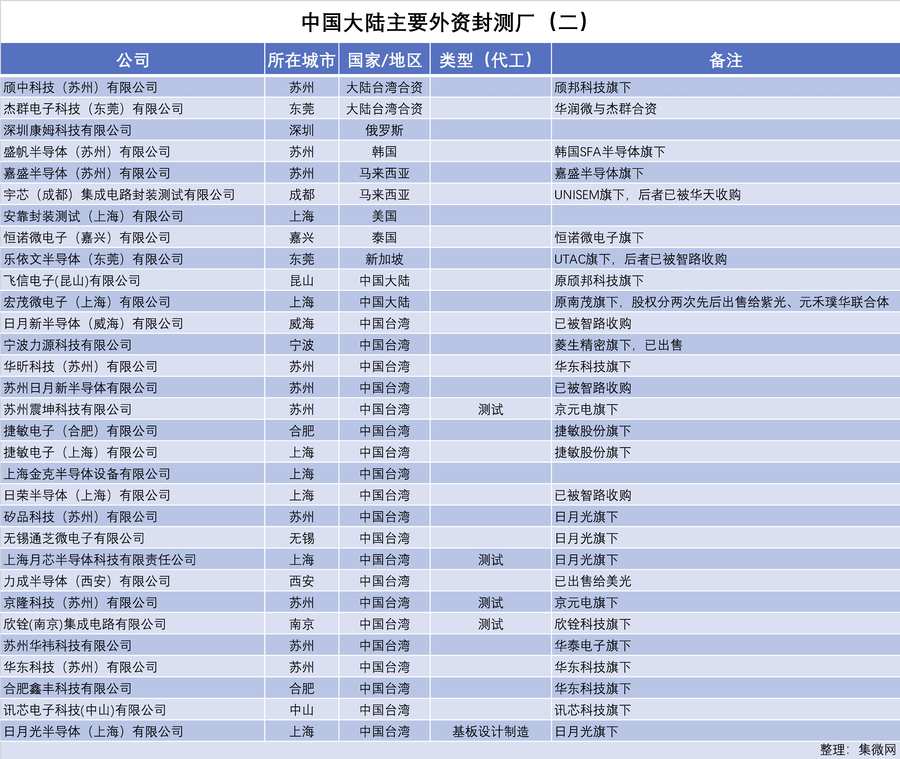

尽管封测领域外资“出走”蔚然成风,但实际上大陆境内仍然有着为数众多的外资封测产线。以下为集微网整理的中国大陆主要外资封测厂(未统计合资企业),主要分为生产自有产品的IDM厂商的封测厂(少部分也提供代工服务),以及委外代工的OSAT。

从中不难发现,在这近80家外资封测厂中,绝大部分是生产低端分立器件,少部分是美、日大厂的自有产线;而全球头部几家OSAT封测厂,基本都有在大陆的产线,这几年断断续续脱手的仅仅占少数。

降本增效、产业升级才是长远之计

尽管不断有封测厂在内的外资制造企业退出大陆市场,造成一线工人就业机会丧失不得不令人担忧,但实际上过去几年,不仅仅是中国出现外资投资撤离或减少的情况,受新冠疫情、地缘政治、贸易保护主义等多重因素影响,全球跨国投资出现普遍性下滑趋势。

根据联合国贸发会议(UNCTAD)统计,2023年全球跨国直接投资额减少18%,主要外资流入目的地都出现较大幅度下滑,像印度减少47%,东盟减少16%。与之相比,外国投资者对华投资热情并未减退,依然坚定看好中国发展前景。商务部数据显示,2023年中国新设立外商投资企业53766家,同比增长39.7%。实际使用外资金额11339.1亿元人民币,引资规模仅次于2021年、2022年,处于历史第三高。同时,中国引资结构持续优化,高技术产业引资占比达到37.4%。

在中国产业转型升级、本土企业快速崛起、市场竞争更趋充分的背景下,如果外资企业因为自身竞争力不足而退出,是市场机制作用的结果。如果外资企业从市场规律出发调整在华业务布局,也完全可以理解。如果是因为地缘政治原因放弃大陆这个依然是全球最有吸引力的单一大市场,这些违背市场经济规律的逆全球化举措,只会使发达国家失去经济全球化为其提供的低成本、高效率和技术创新的红利。

话虽如此,中低端产业链外流迁移是长期不可避免的趋势,我们要想降低此势带来的影响,一方面,在短期内要创造有利营商环境,为成本非常敏感的中低端产业降本增效;另一方面,长期发展还是需要促进产业转型升级,以市场竞争倒逼企业走技术工艺改进提升的路线,做高企业的技术壁垒,实现高质量发展。

面对产业链的变迁,企业需要更是公平公正的市场环境。对此,政策层面,国内应不断加大力度改善营商环境,进一步扩大外资准入,提高外商投资自由化、便利化水平,将欢迎外资的表态落地为公平营商环境的改善。企业层面,很多过去依托产业链的成功企业,应该努力去变成价值链的龙头企业,主动升级创新向价值链上游攀升,以建立自己的全球价值链。