自去年8月份证监会定调“阶段性收紧IPO节奏”至今,“严监管”、“IPO降温”已成为A股资本市场的主流定调。据统计,2024年上半年A股新股上市企业44家,仅为去年同期四分之一,募资总额约325亿元,仅为去年同期募资总额的15%左右。

A股“严监管” 港股IPO现回暖迹象

监管层对A股IPO审核的严格性也对企业上市决策产生影响。上半年,A股三大交易所IPO终止企业数量为297家,超出2023年全年295家的终止企业数量。其中只有1家因未通过上市委会议审核而终止,其余296家均因主动撤回材料而终止。

随着A股监管政策趋严和上市门槛提高,不少企业开始选择观望或探索其他融资途径,部分内地企业陆续转战港股,港股IPO也出现回暖迹象。

据统计,今年上半年向港股IPO(包括GEM)递交申请材料的有106家,同比增长16.5%,特别是从二季度开始大幅增长,二季度比一季度环比增长46.5%,其中内地企业占比近九成。值得一提是,据毕马威报告显示,“信息技术、媒体和电信业”是香港IPO申请最活跃的行业,以IPO宗数计占比37%,以募资金额计占比40%。

一系列政策推行 港股或将进入红利期

内地企业从A股“改道”香港上市的步伐加快,一方面是因为A股一系列政策出台释放严监管信号,另一方面也因为香港资本市场进入政策红利期,吸引了更多公司奔赴港股。

今年4月19日,证监会与香港方面再次深化合作,采取5项措施来进一步拓展优化沪深港通机制、助力香港巩固提升国际金融中心地位,共同促进两地资本市场协同发展。其中,非常重要的一条就是支持内地行业龙头企业赴港上市融资。据了解,境外上市备案管理制度规则发布实施一年来,已有72家企业完成赴港首次公开发行(IPO)备案。

不仅如此,近年来,香港政府持续提升香港资本市场竞争力,从股市效率及流动性等多方面着手,通过政策红利不断吸引内地企业和新兴企业来港上市。

2018年以来,香港联交所进行了一系列改革措施,允许未有收入的生物科技公司上市;允许被视为创新产业公司的不同投票权发行人上市,使对公司迅速发展及成功有重大贡献的个人创办人能保有控制权;为在合格交易所上市的海外发行人提供新的优待第二上市渠道,使香港投资者可投资这些公司,同时保留香港监管制度的最重要保障。

2023年,港交所新增“特专科技公司”《上市规则》和GEM板上市改革两项重磅改革措施更是为科技创新企业及中小企业提供了多元化融资渠道。

2023年3月,港交所宣布推出特专科技公司上市机制(上市规则第18C章),进一步扩大香港的上市框架。港交所上市规则第18C章的核心逻辑就是允许特定行业的科技企业在发展早期阶段(初步商业化及未商业化阶段)上市融资,利用资本市场的力量支持企业进一步商业化,而不是等到其商业化成熟后再吸引企业上市,放宽了先进技术企业上市条件。此规则上市机制整体逻辑与科创板类似,故定义的特专科技行业与科创板重点支持的硬科技行业也非常类似,主要包括新一代信息技术、先进硬件、先进材料、新能源及节能环保、新食品及农业技术。

2023年末,港交所公布GEM板(创业板)上市改革最终方案。此次改革重启简化转板机制,能为GEM板发行人提供更加便捷和具透明度的途径,使其转往主板上市。其中,特别一条是为大量投资于研发活动的高增长企业引入另一项财务资格测试,以便其在GEM上市(市值/收益/研发测试)。这项测试让具良好增长潜力,但因投资于研发活动而未能通过现行现金流测试的公司在GEM上市。GEM市场为未达主板门槛但需要资金周转的中小企业提供融资平台,引入的另一项财务资格测试对科技企业又是一大利好。

集微咨询分析师表示,科技的进步需要沉淀和积累,硬科技行业更是一条漫长和环环相扣的生态链,突破对我国技术的限制需要整个产业链所有从业人员的共同努力。中国内地和中国香港各交易所均拥抱科技创新,通过设立单独板块、优化上市制度、丰富上市形式等方式,为科创企业提供了可供选择的上市路径。

放宽科创属性 侧重企业规模

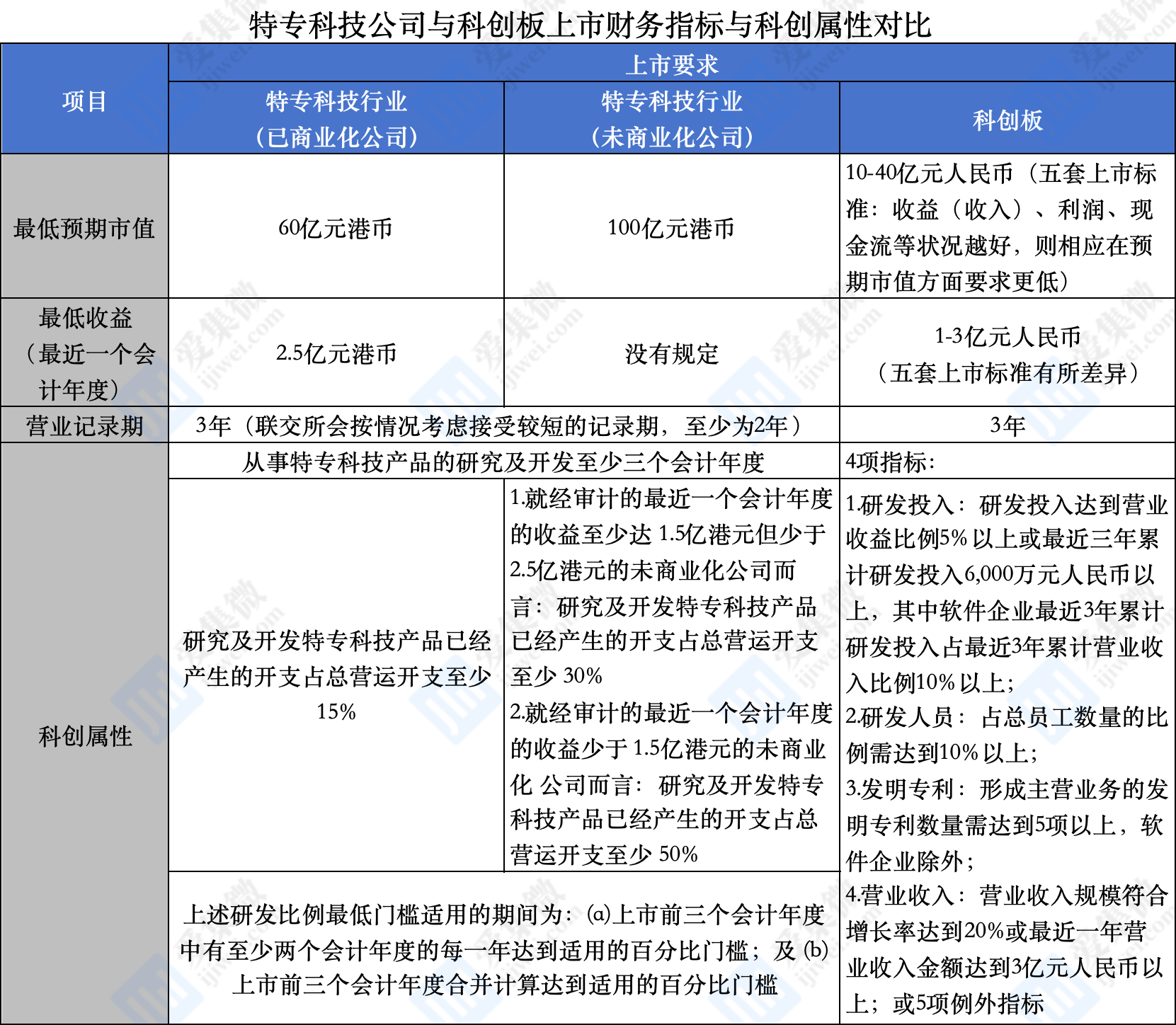

尽管香港政府近些年来推出了一系列政策红利,极大降低了新经济公司上市的门槛,但港股上市仍然没那么容易。相比科创板,港股(上市规则18C)更侧重定位于规模较大或已较成熟的硬科技企业。

对比特专科技公司和科创板可知,港股特专科技公司放宽了对科创属性的要求,但提高了对企业规模的要求:从市值及财务指标来看,科创板综合考虑净利润、营业收入、研发投入占比、现金流等因素,财务状况越好,对市值的要求越低,而港股18C对于公司的预期市值要求更高;从科创属性来看,科创板要求研发投入、研发人员、专利数量、营业收入4项标准要求同时满足,总体要求较高;港股18C则主要考虑公司从事研发时间与研发投资金额占比2个标准,且对未商业化公司的研发投入制定了更高的标准。整体来讲,虽然科创板要求较多、较细,但是标准相对18C较低。

集微咨询分析师表示,目前符合18C财务指标门槛的潜在发行人数量较少,由此可见港交所有意严格把关特专科技企业的财务指标,旨在向市场传达 “宁缺毋滥”的监管态度,强调吸引龙头企业赴港上市。中国内地和香港资本市场在为科创企业提供了多元化融资途径的同时,都明确慎重对待商业化程度不高的企业上市。

差异明显 赴港上市仍需谨慎

一直以来,拟赴港上市的企业仍需考虑港股面临的三方面劣势:流动性差、估值偏低和发行成本高。

相比A股,港股的每日成交额始终处在较低的水平。在流动性较为匮乏之下,港股90%以上的流动性都集中在前10%的高市值头部企业手中,小企业流动性非常差甚至存在0成交的情况。正是由于港股的流动性问题,使得IPO企业在港交所很难获得超额认购且首日破发概率极高,也正因为如此,港股的估值普遍低于A股。根据集微网统计,2023年香港新股首日破发比例超过三分之一,港股平均市盈率约为10倍,上证指数平均市盈率约为12倍。

另外,港股毕竟是个离岸市场,发行费用也比A股更高。据集微网统计,2023年A股新股IPO募资费率(发行费/募资额)平均为9.9%,港股募资费率则平均为26.1%。而且,港股IPO的审计费、律师费、评估费等都普遍高于A股IPO所需费用。

集微咨询分析师表示,尽管港股流动性一直被市场诟病,但随着内地和香港政府一系列政策出台,政策红利持续释放,港交所把握内地企业赴港上市的窗口期,也将会吸引更多企业赴港上市。