近年来,随着电力电子技术的发展,功率半导体在很多应用中扮演着关键角色,其全球市场规模也在持续增长。

尤其是随着电动汽车、可再生能源、智能电网和高效电源等应用的快速发展,电动汽车对高效、可靠的功率电子器件有着较强需求,而工业领域对功率器件的性能、集成度和可靠性也提出了更高要求。碳化硅、氮化镓等新材料具有更高的电压、温度和频率性能,能够提供更好的效率,为清洁能源和节能减排理念的发展提供坚实的基础,功率半导体器件的需求也随之增加。

虽然中国作为全球最大的功率半导体消费国,贡献了约40%的功率半导体市场,但是在2023年,随着全球经济减速,功率半导体市场增速有所放缓。一方面,与普通消费电子相关的产品需求较为疲软;另一方面,与汽车、新能源等相关的产品也开始竞争加剧,市场相对饱和。

然而,进入2024年,在国家政策的引导下,功率半导体国产替代进程虽然仍在不断提速,但其市场结构性分化也同样较为明显。

其中,中低、高压MOSFET市场“各行其道”。中低MOSFET技术相对成熟,市场准入门槛较低,下游需求的激增将不断推动更多厂家涌入中低压MOSFET领域,市场竞争愈发激烈,最终出现产品拼价局面,导致利润空间受挤压。而高压MOSFET市场则有望持续增长,根据Yole数据,电动汽车成为MOSFET最大增量市场,至2026年占MOSFET市场份额有望超30%,从而带动高压MOSFET市场增长,电动汽车和充电桩需求分别占比25%和8%。

不同于MOSFET赛道的冷热交替,IGBT在最近两年的新能源汽车、光伏储能等应用领域的加持下快速发展。英飞凌、安森美、意法半导体等IGBT大厂产能全面饱满,价格稳定,产品交期普遍在40周以上。国内崛起的以士兰微、华润微、斯达半导为首的IGBT厂商也在积极扩产能,虽然在2023下半年,市场整体低迷导致IGBT增速放缓,相关企业业绩相对低迷,但是2024Q2的需求回暖带动拉货需求,以IGBT为主的高压大功率器件的景气正在回升。

SiC产业目前同样是一个快速成长的市场,市场规模也在不断扩大,2024 年以来已有超35个项目披露了新进展,各个项目都在积极推进当中。SiC产业在新能源汽车、风、光、储、高压输电、数据中心、低空经济产业链中,都发挥出更大的作用。车用场景目前仍然是SiC最大应用市场,扬杰科技、斯达半导、重庆三安都在加快SiC产品国产替代进程。

下游需求整体回暖,功率厂商正走出周期谷底

今年以来,在经济复苏的大背景下,叠加下游AI算力、汽车电气化和智能化、消费电子景气度攀升等对功率半导体需求不断增长的带动下,部分功率半导体公司产品价格上调,库存持续优化,正逐渐走出2023年的周期谷底。

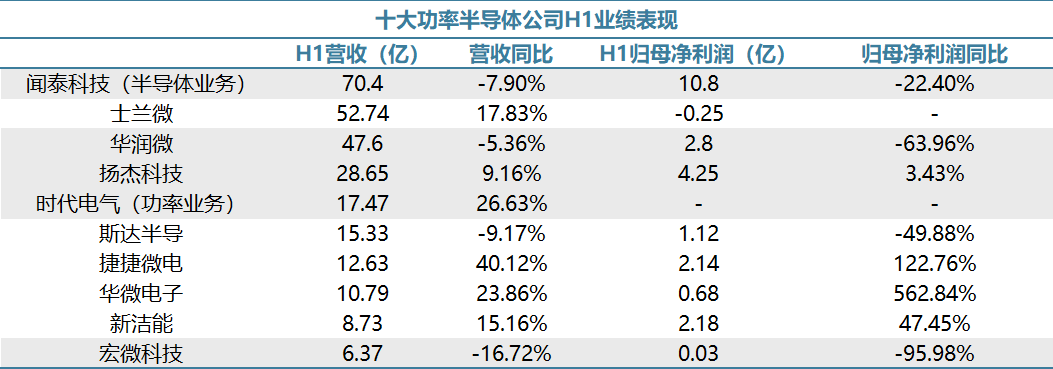

安世半导体(闻泰科技)已连续4年稳坐中国功率分立器件公司排名榜首。公司凭借 MOSFET、逻辑等产品的车规优势,在汽车领域继续发力,提升汽车客户单车应用料号与单车价值,并提高在新能源汽车客户中的渗透率,发力工业、消费、AI数据中心等行业,提升出货量和产线稼动率。并加快功率分立器件(IGBT、SiC 和GaN)和模块、12英寸创新产品、模拟IC组合、功率管理IC和信号调节IC等产品研发,并在内部通过降本措施,在第二季度实现毛利率环比大幅度提升,盈利能力环比逐步恢复。

IDM龙头士兰微上半年营业收入同比增加17.83%,创历史同期新高。公司加快汽车级、工业级电路和器件芯片工艺平台的建设进度,加大汽车级功率模块和新能源功率模块的研发投入,其三大类产品(集成电路、分立器件和发光二极管)均呈现出良好的增长态势。其中IPM模块的营收同比增长约50%,IGBT和SiC的营收同比增长30%以上,发光二极管营收同比增加约33%。

华润微第二季度实现营业收入26.44 亿元,环比增长25%,实现归母净利润2.47 亿元,环比增长644%,公司业绩环比得到改善,呈现出向上向好态势。公司相继在IGBT模块、IPM模块、TMBS模块、MOSFET模块推广取得成效,整体规模增长85%。同时,公司在SiC模块和功率IC也进行大力研发,积极推进车规战略布局,长期发展动能充足。

中低压MOS龙头新洁能营收同比增长15.16%,归母净利润同比增长47.45%。受下游需求带动,公司部分产品已出现供不应求的情形,新能源汽车与AI算力将给公司下半年提供稳定的增长动能。

二极管全球龙头扬杰科技上半年营收同比增长9.16%,归母净利润同比增长3.43%。公司加速布局车载SiC模块,受益于汽车电子、消费电子、工控需求改善,企稳回暖,叠加海外业务回暖,支撑公司长期增长的力量稳健。

晶闸管龙头捷捷微电上半年营收同比增长40.12%,归母净利润同比增长122.76%。公司在手订单饱满,重点拓展汽车电子、电源类及工业类三大下游应用领域,对下半年业绩增长保持乐观态度。展望下半年,尽管部分细分市场竞争激烈,但功率半导体的几大下游领域(工控、汽车、消费、风光储等)需求都在逐步释放,叠加新兴应用市场(AI算力)的加速催化,整体板块有望迎来估值修复。

稼动率重回满载,厂商加快产能扩充

去年第四季度,是功率半导体价格的低谷期。自今年一月起,部分功率半导体厂商不堪亏损重负,纷纷调涨产品价格,价格上调幅度5%至20%不等。与此同时,产业链公司表示,功率半导体最坏的时刻已经过去,当下市场正在复苏、各大晶圆厂的产能已经接近满载,产业进入到Q2涨量,Q3涨价的过渡阶段。

在庞大市场需求预期下,士兰微、捷捷微电、中芯集成、华虹公司等本土IDM和ODM厂商也正兴建产能,保证出货量,同时不断迭代新产品。

士兰集昕公司“年产36万片12英寸芯片生产线项目”已有部分设备到厂并投入生产,并且加快转12吋产线量产的进度;士兰集科加快车规级IGBT芯片、超结MOSFET、高性能低压分离栅MOSFET芯片的产出和上量,已具备月产2万片IGBT芯片的生产能力。

捷捷微电宣布对全资子公司捷捷半导体有限公司投建的“功率半导体6英寸晶圆及器件封测生产线建设项目”增加投资,由最初的5.1亿元上调至8.1亿元。6寸线目前具备30000片/月产能,现已实现约20000片/月产出。

中芯集成在今年6月表示,将发力高端功率半导体代工市场。中芯集成已经建成了国内最大车规级IGBT制造基地,预计IGBT产能在今年底前超过12万片/月。

华虹公司8月29日公告,上半年公司产能利用率仍保持较高水平,嵌入式闪存工艺平台、功率半导体销售额继续保持同比双位数增长。

展望下半年,随着产业链库存出清,需求进一步回暖,消费电子、汽车电子、高性能计算、高端通信及新能源等领域将是功率半导体行业增长主要驱动力,而拥有高端产品的厂商将成为产业景气度回温的主要受益者。