第四季度和第一季度是半导体行业的传统淡季,但在刚刚过去的2020年和刚刚启幕的2021年,出现了例外。台积电在上周公布的第四季度财报中,营业收入同比增长14%,净利润同比增长23%,并对2021年第一季度的营收做出了乐观预估。

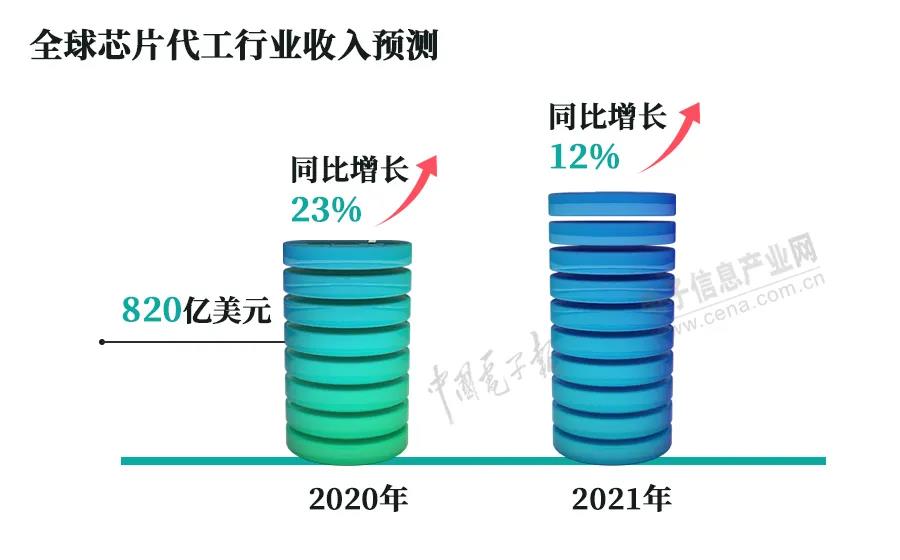

有趣的是,台积电本财季净利润的同比增幅,与2020年全球代工产值的年成长率相近。TrendForce集邦咨询旗下半导体研究处预估,2020年全球晶圆代工产值将达846亿美元,年增长23.7%,突破近十年新高。2021年,晶圆代工产值将再创新高,年增长近6%。市调机构Counterpoint也做出类似预测,并指出2020年全球芯片代工行业收入约为820亿美元,同比增长23%,预计2021年收入仍将同比增长12%。

在遍地缺货的当下,对晶圆代工仍有着高增长的预期,这不仅对于代工产业是一种利好,对于“等米下炊”的下游客户更是一种刚需。在景气高涨的代工市场,哪些制程最被看好?中国大陆代工厂商又能否觅得新机?

10nm以下先进制程:占比从4.4%到29.9%?

在1月14日发布的财报中,台积电单季营收达到126.7亿美元,季度营收创下历史新高。展望2021年首月,非但淡季不淡,还要续创新高。

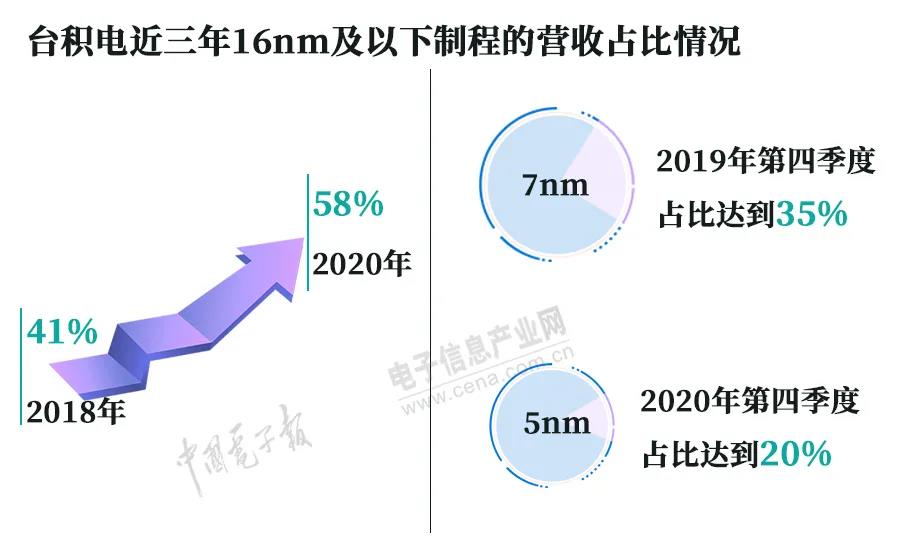

记者对比台积电近三年年报发现(至截稿日,2020年年报尚未在官网发布,但第四季度季报中已发布各制程节点全年营收数据),16nm以下先进制程,尤其是7nm以下制程已经成为拉动营收的主要引擎。从2018年至2020年,16nm及以下制程的营收占比从41%提升至58%。其中,7nm营收贡献从2018年的8.9%提升至2019年的26.6%,2019年第四季度占比达到35%,成为贡献最大的单节点制程。“后起之秀”5nm也在2020年斩获8%的营收,第四季度营收占比高达20%,成为仅次于7nm的又一个走俏节点。

“之前,半导体发展的主要推动力是手机,如今开始变得分散。尽管手机处理器仍是主要引擎,涉及企业主要包括苹果、高通、华为、联发科等。但是与此同时,AMD、英伟达的GPU,以及博通为特斯拉打造的HPC大订单,也成为先进制程增长的主要动力。”半导体业界专家莫大康向《中国电子报》记者表示,“这些厂商不仅对先进制程存在刚需,也可以消化制程节点下探带来的价格增长。”

如莫大康所言,手机AP和HPC将成为未来几年先进制程的推进器。记者综合Trendforce、Counterpoint、IC Insights等多家市调机构数据了解到,受益于苹果、三星、联发科、AMD、英伟达等厂商对智能手机和高效能计算的投入,10nm以下制程将在2021年—2024年呈现高增长的态势。

短期来看,7nm和5nm制程产能近乎满载的状态将持续至2021年第二季度。5nm出货量将大幅提升,预计占2021年全球12英寸芯片总出货量的5%。据预计,至2024年,10nm以下制程的产品月安装容量占比将达到29.9%,而2019年这一比例仅为4.4%。

先进制程驶入快车道,离不开需求、技术、模式的成熟。莫大康向记者表示,尽管摩尔定律接近极限,但归功于EUV设备和配套技术的不断提升,更先进的制程也将逐步实现。

“制程的进步不仅是尺寸的缩小,也包括所需要的设计、设备、材料等各个方面的提升,如硅片的平正度提升、缺陷密度减少及检测工具技术提升等。可见,这是一个系统性的成果。”莫大康说,“代工模式也是先进制程发展的重要因素,如果仅仅依靠IDM,可能不会有如此多样的代工方案。”

对于5nm的下一个节点3nm,台积电和三星都在开发过程中遇到了瓶颈。台积电在财报中表示,2021年的资本支出将提升至250亿~280亿美元,远远超出2020年的172亿美元。80%的资本将用于先进制程的研发,包括3nm、5nm和7nm。

40nm以上成熟制程照样供不应求

在本次晶圆代工的“涨潮”中,除了先进制程的强劲增长,成熟制程亦是供不应求。

记者查阅联电及中芯国际的财报发现,联电在2020年第二、三季度的产能利用率已提升至97%以上,近乎满载。而中芯国际也在2020年中报指出,成熟工艺平台需求强劲,产能利用率接近满载。

从制程节点来看,40nm以上的制程仍是刚需。在2020年第一季度至第三季度的财报中,28nm~40nm是对联电营收贡献最大的单节点,其次是40nm~65nm。在中芯国际,150nm~180nm营收贡献超过三成,其次是55nm~65nm。

虽然先进制程的市场占比正在稳步提升,但成熟制程,尤其是40nm以上制程,在未来5年仍将占据三分之一的市场份额。IC Insights《2020—2024年全球晶圆产能》显示,未来几年,40nm以上的成熟制程占比最为稳定,尤其40nm~180nm在预测期的变化幅度仅为0.2%,预计2024年40nm以上(含180nm以上)的占比为37.1%。

“成熟制程发展的动力在于市场的需求,从产品看,如图像传感器、蓝牙、WiFi等产品并不是一味追求先进工艺,在成熟制程方面仍占据较大市场。从成本看,先进工艺流片成本高,且并非所有产品均适用,而成熟工艺生产线大多已完成设备折旧,成本优势明显。”赛迪集成电路所集成电路制造研究室主任史强向《中国电子报》表示。

具体来说,制造企业为保证供需平衡,会根据不同时期的市场需求,动态调配各制程节点的产能,避免产线空置,保障40nm以上的成熟制程一直有产能。同时,随着产品技术演进,蓝牙耳机、物联网等新需求的不断补入,成熟制程的产能始终有填充。

随着摩尔定律逼近物理极限,成熟制程的成本效益将进一步凸显,尚有增量空间。

“摩尔定律正在因成本、技术等因素放缓。在市场化的推动下,必定会促进成熟制程,以及先进封装、第三代半导体甚至Chiplet等‘后摩尔’技术的发展。”莫大康向记者指出。

竞争的焦点在哪里?

“公司在先进制程领域不能及时根据市场需求实现更先进节点的量产,或在成熟制程领域不能及时根据市场需求开发相应的特色工艺平台,均有可能使得公司错失相应的市场空间,进而对公司的竞争力与持续盈利的能力产生影响。” 在IPO说明书中,中芯国际对于先进制程和成熟制程的竞争焦点进行了如上阐述。

虽然先进制程是市场以及贴近消费市场的手机、PC等厂商的宠儿,向来备受关注。但成熟制程的占位和竞争也不容忽视。一方面,台积电、三星等掌握最先进制程的厂商,在成熟工艺平台亦有布局,台积电2021年的研发投资中就有10%落在特色工艺。另一方面,随着先进制程研发成本呈指数级上升,格罗方德等代工大厂选择不再跟进,转而投入成熟制程,成熟工艺的竞争已呈现愈演愈烈之势。

“成熟制程的竞争焦点在于拥有高压、低功耗、射频等更丰富的工艺平台,从而支撑更多产品的开发,以及更好的生产管理和技术支持。”史强表示,“第一,中国大陆厂商要增强自身实力,深耕工艺平台和技术水平。第二,紧抓市场良机绑定客户,从而形成长期合作关系。此外,增强自身管理水平,保障供应链和库存的稳定,才能抓住成熟制程的市场机遇。”

莫大康则指出,中国大陆厂商若想抓住代工市场增长的机遇,需要提升企业的盈利能力和市场竞争力。他表示,中国大陆代工产业在技术、专利、人才上仍存差距,加上台积电等代工厂商已“先入为主”占据市场先机,且仍在不断增加研发投入,因此已经稳定占据高端市场,在利润获取上占有一定优势。

“在此之前,全球代工业忙于攻克先进制程,然而如今格局已定,只剩下2~3家仍在进行。目前,在成熟制程、特色工艺方面竞技的厂商可谓越来越多,竞争也会越来越‘狠’。”莫大康指出。

当前,半导体板块在资本市场表现活跃。莫大康指出,资金对于产业发展有其必要性,但也要避免“热钱”过多,导致企业在研发及制程穾破等方面不够专心。

“产业的根本在于企业,而企业进步要依赖于加强研发投入、吸引优秀人才及良好的市场化产业环境。只有企业做强做大,盈利能力提升及市场份额提高,才是产业发展真正的希望。”莫大康表示,“机遇与挑战总是成双呈现, 不能丧失信心,也不能高枕无忧,关键是企业能够将一切不利因素转变为前进的动力,从而作好充分的准备。”莫大康说道。