(文/武守哲)博通耗资近700亿美元收购VMware的交易在上个月尘埃落定。据公开报道,目前VMware在全球各地已经有近3000名员工被解雇。近日也有消息称VMware驻北京分公司已经在进行商标更换、人员调整。由于双方业务线和经营范围差异感很强,博通如何整合VMware,以及是否会削减软件业务研发支出,也是业界关注的焦点。种种迹象表明,VMware EUC终端用户计算业务(End User Computing,EUC)和Horizon核心虚拟桌面基础架构这两块产品线的前途尤其不明朗。Horizon云上业务需要博通的坚定承诺才能持续发展下去,这可能与博通严谨的财务研发模式不符。

VMware众多客户在去年就对此次收购表达了紧张和焦虑的情绪。鉴于博通之前的并购经历,如收购赛门铁克(Symantec)等等,大量客户给予并购影响以非常负面的反馈。11月底,咨询机构Forrester公司公开估计,多达20%的VMware企业客户计划在未来一年内摆脱其广泛的虚拟化堆栈。该咨询机构的首席分析师Michele Pelino和Naveen Chhabra在博客中提到:“许多人已经被大幅涨价、不断退化的支持以及强制订阅软件捆绑包(其中一些模块如NSX和Aria Suite/vRealize Suite最终还是成了摆上货架的软件)弄得精疲力竭。”

那么,VMware裁掉的都是哪些部门的员工?其庞大的客户群将面临怎样的抉择?VMware服务方式又会走向何方?对此,爱集微第一时间联系了全球知名咨询机构分析师M,他的分析有助于我们理解在这桩大型并购完成之后,博通和VMware某些长短期的发展路线图。

阳谋一:裁员和变相裁员——目前主要涉及到哪些部门?

首先来看VMware的裁员现象。目前基本确定第一波裁员对象很多是VMware全球各地分公司的一些销售部门。销售部门和后台管理人员的大量被裁,是一般意义上并购结束之后的惯常现象,因为部门整合之后会存在大量重复性岗位。而且从总的员工规模上讲,Vmware 的员工人数近乎于博通的两倍(博通在全球30个多个国家开展业务,目前员工总数约有2万名),而且双方的业务重合度原本并不高,博通在收购要约发出之后,曾公开表示“我们不会改变价格,而且将在这个基础上进一步增加利润。”

分析师M指出,不涨价又要增加利润,裁员恐怕是需要走出的一步棋。他认为,博通主导下的VMware在接下来的几个月里继续进行大量裁员,目前已经确定的裁员目标要到二月份才会生效。但VMware 80%的收入来自其经销商渠道,销售人员的被裁以及销售渠道管控的平衡性将是外界观察VMware下一步动向的焦点之一。

另外值得注意的是,VMware的销售一部分对接的是客户,一部分对接的是“商业伙伴关系”,这些商业合作伙伴包括了一些PC组装商,如戴尔和惠普,被优化的包含了对接这些企业的一部分员工。

除此之外,博通主导下的VMware极有可能进行“变相裁员”,即出售、拆分一部分业务部门。首当其冲的当属虚拟桌面和应用交付平台Horizon这样一款桌面云产品,包括VMware Horizon Cloud私有云平台,毕竟被并购的VMware已经不再是单独的“私有”,所以博通极有可能会加速自身私有云的研发,更快整合VMware的业务。

因此,如果说对“到底哪些部门将会被裁、被优化”的猜测,是博通的“阴谋”,那么对Horizon和EUC业务的处理可以说是“阳谋”,他们在博通未来的发展路线图上也许已经无法再有容身之地。

该分析师告诉爱集微:“VMware将关闭在新西兰的办事处,人员优化后将整合到澳大利亚团队;他们很有可能继续整合东南亚业务,将马来西亚和新加坡办事处也做同样处理。”

“阳谋”二:涨价,VMware永久买断授权服务的加速消失

众所周知,VMware付费模式主要是永久许可(perpetual)和订阅许可(subscription)两种,这也是很多大型软件公司常用的计价策略。前者主打一次性买断授权,当然缺点是随着产品生命周期到期,没有更新和技术服务支持。

对于中小型ToB业务较弱的企业来说,相比订阅,永久许可很显然是更划算,无需滚动支付费用,产品生命周期和软件升级也不是他们考虑的主要因素。

但从2022年起,VMware正在逐渐取消perpetual服务,用订阅许可全面取代之,vSphere 6.5/6.7和 vSAN 6.x 等产品从2022年6月就开始停服了。

从财务角度看,订阅许可无疑会加大VMware中小客户群的财务压力。乍一看上去,VMware产品价格变动的主动权完全掌握在了客户手中,他们可以随时取消订阅,但如前所述,如果“服务替换”这一沉没成本在短期内大于订阅付费成本,这样就会增强VMware改变收费模式的信心,他们并不担心主要客户群流失。即便是有10%的客户跑路,VMware仍然可以拿到90%的可持续性现金流。“现金流”,在很多时候可持续性的意义要大过某合同单价的意义。

更重要的是,VMware也有底气拿订阅服务“勾引”更多的大客户。大客户如果选择一次性买断授权,往往会面临着迟迟没有把关键应用搬上云的窘境,他们选择部署于本地环境,但又想要获得云端弹性和服务以加速创新,订阅模式对他们来说是更合适的,即便要支付更高的费用。

VMware通过订阅,还有隐形“涨价”的妙招。vSphere+和vSAN+服务使用CPU核心数来收费,而且对订阅容量设有最低消费额度,每个ESXi主机购买CPU最小容量不能低于16个实体核。超额用量时,则会对超额项目进行收费。CPU实体核数越多,支付的服务费用就越多。可以设想一下,对于高算力怪兽级CPU来说,核数有可能高达128甚至256个,这对VMware绝对是一块可以大快朵颐的“食材”。

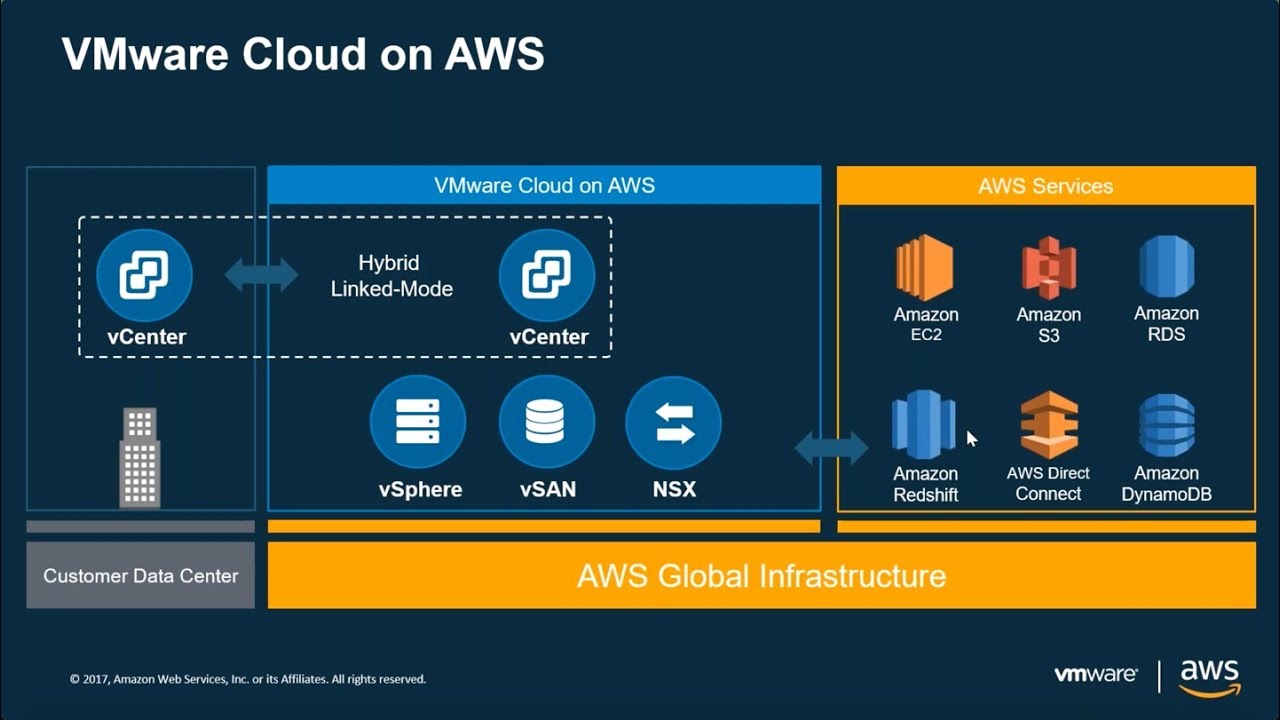

VMware与亚马逊AWS的合作

分析师M还指出,绝大多数的VMware客户都将很难将一半以上的workload转移出来,如果计算这些客户替换供应商的时间,走完全部流程需要18到48个月。很多核心大型客户至少需要1.5-4年的时间才能完成彻底“搬家”。在此之前,他们将继续支付支持费用,采用当前的定价结构和许可授权,直到他们关闭最后一个系统。

VMware确实有点“店大欺客”的感觉,咨询公司Forrester透露,去年8月,Vmware的perpetual license有(一次性买断的永久许可)服务有了百分比两位数的涨价。vSphere、vCloud、vSAN、NSX、vRNI和VCF均涨价10%。分析师M指出:“用户粘性是个值得考虑的因素。目前大多数大客户都签订了企业许可协议,而且如果他们离开企业许可协议,就很难再离开。”

如果客户停止签订企业许可协议,需要支付一笔处罚金——标准合同价的20%-25%。考虑到服务包总价,对很多客户来说这是难以承受的额外成本。“船小好调头”,较小的公司反而对此会有一定的免疫力,选择逃离的客户群往往是这一类。但对于较大的客户来说,在收购风向开始出现之时,都在纷纷完成和VMware的续约,以三年合约来算,这也意味着,大量VMware的客户很可能会在2026年、2027年再续约一次。

另一个原因,是“加速替代”之后的性价比也难以保证,为虚拟化平台更换新的服务器,同时还要达到和VMware提供的服务的同样水平,面临着很多未知风险。

结语 “客户分级”与议价权的较量

这两大“阳谋”,就裁员问题来讲,分析师M的估算比Forrester要低一些,认为约有10%的客户正在认真思考软件供应商替换。

就涨价问题来讲,如前所述,VMware海量的客户在并购交易之前表达的忧虑,有一部分都变为了现实。“涨价”是最容易撩动下游客户神经的语词。是否大客户面对博通&VMware有着更强的议价能力?

M表示,就在博通官宣对VMware收购要约之时,一家美国排名前二十的某家银行——美国联邦政府的重要供应商和合作伙伴——曾公开表示,无论收购成功与否,不会向博通溢价支付额外的服务费,但最后还是“被迫”回到了谈判桌上。以博通收购赛门铁克为例,并购结束之后,博通将赛门铁克服务产品一分为二,分别计价,可以说赚麻了。

也许我们不得不承认博通是善长资本运作和并购的高手,大多数时候他们总能找到让大客户就范的谈判空间。博通公司通过收购VMware,目标是在混合云服务领域建立更大的立足点,该服务迎合了在自己的设施和外部服务器群中存储数据的企业。公开的声明显示,VMware现在将成为博通软件运营的核心。不过,如何理解“核心”这一概念,有待于时间的检验。(校对/朱秩磊)