近年来,在新能源汽车、风光储、PCB设备、电子气体、半导体先进封装工艺等产业快速发展带动下,国内工业电源产业成长迅速,根据宇博智业数据,2015年-2023年我国高频开关电源产业产值规模从1924亿元上升到5174亿元,年均复合增长13.16%。

高度聚焦高频开关电源、高速脉冲电源产、研、销于一体的江西力源海纳科技股份有限公司(以下简称“力源海纳”)也受益成长,并于2024年末启动了创业板IPO,相比A股可比上市公司,力源海纳目前仍面临资产负债率高企、发出商品存货跌价计提暴增等发展隐忧。

负债规模远超营收规模

力源海纳主营业务为工业电源产品的研发、生产与销售,主要产品包括高频开关电源、高速脉冲电源和其他电源。公司产品主要应用于锂电及高精度电子铜箔、PCB设备、特纯电子气体、金属及稀土冶炼、高端表面处理、环保及水处理等行业。

自2022年起,力源海纳重点加大了在光伏、电解制氢、海浪发电等新能源领域的布局,加强了半导体晶圆高精度高速电源、高纯度碳化硅衬底材料加热高精度电源、射频电源、差异化储能等方面的研发。

其中,在锂电及高精度电子铜箔领域,根据中国电子材料行业协会电子铜箔材料分会数据,2021-2023年,力源海纳高频开关电源在国内锂电及高精度电子铜箔市场的占有率超过80%;PCB领域,力源海纳已服务于PCB百强企业中超过80家公司。

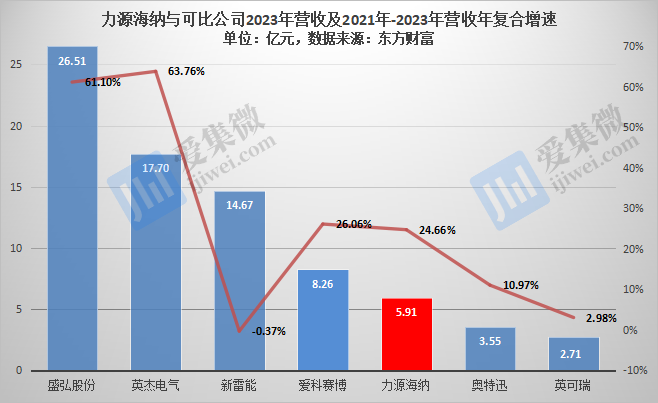

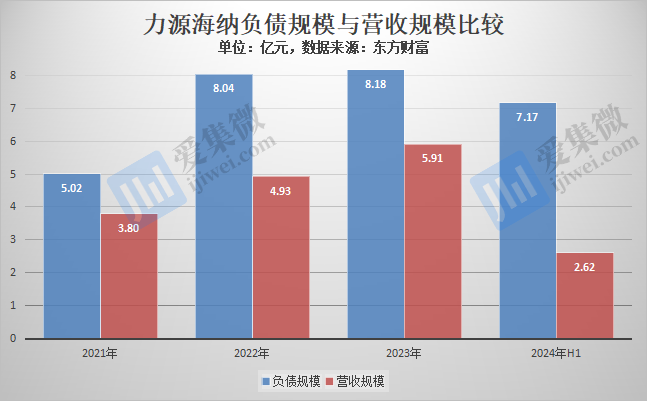

在如上两大行业产品热销带动下,力源海纳近年营收稳步增长,2021年-2024年H1(下称“报告期”)分别为3.8亿元、4.93亿元、5.91亿元、2.62亿元,2021年-2023年年复合增速为24.66%,高于英可瑞、奥特迅、新雷能,但不及盛弘股份、英杰电气、爱科赛博等可比公司,无论是营收规模还是年复合增速,在A股可比公司中,力源海纳均处于行业中等偏下水平。

伴随营收的增长,力源海纳的负债规模也出现暴增的趋势,报告期各期分别为5.02亿元、8.04亿元、8.18亿元、7.17亿元,其中于2022年同比大幅增长60.23%,2021年-2023年年复合增速达27.7%,仅低于盛弘股份、英杰电气,高于其他可比公司。

需指出的是,力源海纳的负债规模“遥遥领先”于其营收规模,报告期各期分别是其营收的1.32倍、1.63倍、1.38倍、2.74倍,这一表现也领先于可比公司。

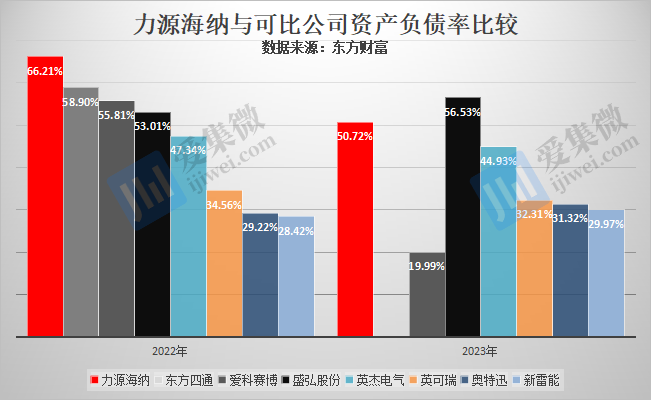

而报告期各期,其总资产分别为7.54亿元、12.14亿元、16.13亿元、15.64亿元,2021年-2023年年复合增速为46.26%,得益于持续增长的资产总额,力源海纳的资产负债率呈逐年下降趋势,报告期各期分别为66.54%、66.21%、50.72%、45.84%。

即便如此,与可比公司先比,力源海纳的资产负债率仍处于较高水平,2021年-2022年均位列第一,2023年-2024年H1位居第二,仅低于盛弘股份,但高于其他可比公司。

进一步分析发现,报告期各期,力源海纳流动负债占比95%以上,流动负债中,又以合同负债占比最大,报告期各期分别为2.29亿元、4.71亿元、5.55亿元、5.14亿元,占流动负债比例分别为46.04%、59.8%、69.56%、73.82%,力源海纳表示,主要系随着业务规模扩大,公司预收货款相应增加所致。

数据显示,对应报告期各期,力源海纳应收账款分别为1.64亿元、1.52亿元、1.98亿元、2.35亿元,呈持续增长趋势,占当期营业收入的比例分别为43.19%、30.87%、33.53%和89.92%,相对较高。

存货跌价计提风险加剧

与负债规模同步增长的还有存货规模。

报告期各期,力源海纳主营业务占营收比重分别为97.86%、98.36%、98.51%、98.73%,高频开关电源与高速脉冲电源的营收比重约为8:2,其中,报告期各期高频开关电源营收分别为2.87亿元、3.89亿元、5.03亿元、1.99亿元,占主营业务比重分别为77.24%、80.34%、86.53%、76.91%。

进一步分析发现,报告期内,力源海纳高频开关电源和高速脉冲电源的产销率出现不稳定且长期处于低位的情况。

其中高频开关电源报告期内合计产量为15.3万台,合计销量仅为10.44万台,整体产销率仅为68.22%,报告期各期的产销率分别为72.74%、63.77%、64.44%、87.31%;高速脉冲电源报告期内合计产量为1.82万台,合计销量为1.57万台,整体产销率为86.2%,报告期各期的产销率分别为77.12%、123.05%、72.89%、80.83%,这意味着力源海纳长期存在产品处于“发出”状态但未获验收的情况。

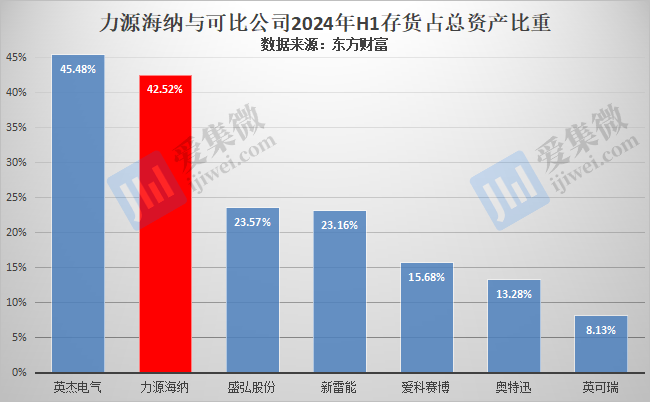

数据显示,报告期各期,力源海纳发出商品账面价值分别为1.5亿元、3.27亿元、4.77亿元、4.89亿元,占存货账面价值比重分别为53.47%、60.66%、72.5%、73.54%,呈持续增长趋势,受此影响,力源海纳报告期各期存货账面价值分别为2.8亿元、5.4亿元、6.58亿元和6.65亿元,占总资产的比例分别为37.16%、44.46%、40.78%和42.52%,与英杰电气表现基本相当,大幅高于其他可比公司。

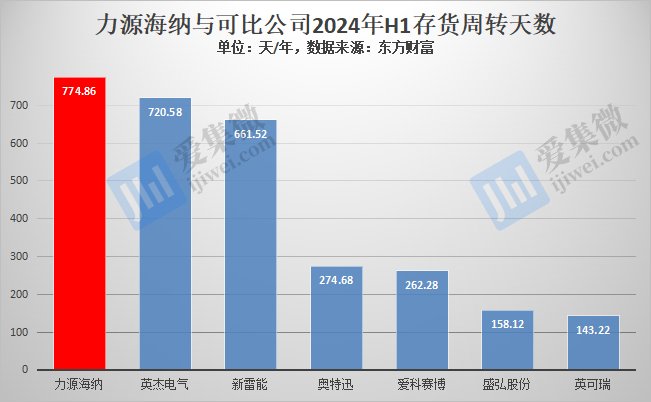

由于发出商品长期无法变现并回笼资金,导致力源海纳存货周转天数持续提升,报告期各期分别为490.33天/年、514.95天/年、661.52天/年、774.86天/年,大幅领先于其他可比公司,按2024年H1数据看,力源海纳发出商品需要2年多时间才能实现回款,挤占了公司大量的现金流。

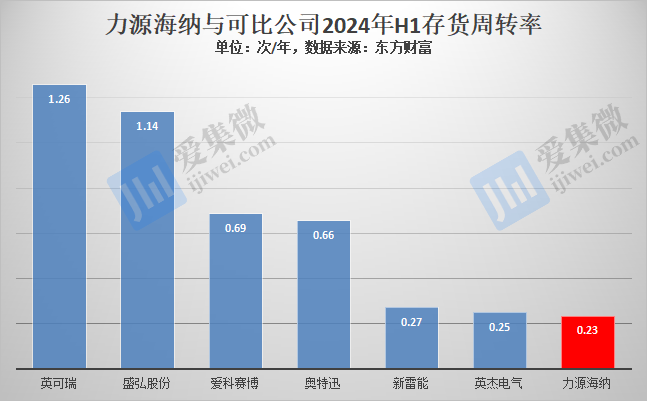

受存货周转天数持续拉长影响,力源海纳的存货周转率长期处于低位,报告期各期分别为0.73次/年、0.7次/年、0.54次/年、0.23次/年,呈持续走低趋势,且低于可比公司。

据介绍,发出商品变现难主要受两方面因素影响,一是电解铜箔等行业大型产线的工业电源设备的安装调试较为复杂、产线建设周期较长、其他供应商配套设备较多,项目整体的安装验收周期较长;二是2023年开始下游电解铜箔行业进入调整期,客户投产和验收进度有所延迟,也导致项目安装验收周期较长。

事实上,由于产能过剩,近年国内已有多个电解铜箔相关项目终止,如诺德股份25亿元定增项目、嘉元科技5万吨/年铜箔项目、江西铜业铜箔业务分拆上市项目、宝明科技77亿元扩产项目等均被终止,主要原因是行业产能快速释放,市场供过于求已导致产品卖多亏多、产能利用率暴跌。

受下游行业影响,力源海纳发出商品同样面临项目终止、无法回款的风险,其存货跌价准备已由2021年的928.63万元激增至2024年H1的2512.47万元,未来如果发出商品无法验收,其存货跌价或将会出现计提暴增的局面。

(校对/邓秋贤)

评论

文明上网理性发言,请遵守新闻评论服务协议

登录参与评论

0/1000