2024年全球半导体市场在经历了先前的低迷之后,开始呈现复苏态势。根据SEMI报告显示,全球半导体制造材料2023年市场规模约166亿美元。虽然下游市场在2023年略显疲软,但已于2024年开始逐渐回暖,代工厂稼动率也逐步提升,带动全球半导体制造材料市场扩大。并且,随着半导体产能向国内迁徙,新晶圆厂项目的启动和技术升级,也利好本土半导体材料,带动需求逐渐复苏。

SEMI全球营销长暨台湾区总裁曹世纶表示,半导体产业正处于关键时刻,扩产投资正在推动先进与主流技术的发展,以满足全球产业不断演进的需求。他指出,生成式AI与高效能运算正在推动先进逻辑与存储器领域的进步,而主流制程则继续支撑汽车、物联网和功率电子类别等关键应用。

鉴于美国、日本及荷兰联合对中国大陆实施的半导体设备进口制裁,中国大陆在先进制程领域的产能扩张速度有所放缓。而成熟制程的扩产仍占据主流地位,为国产半导体材料厂商切入提供机遇。

材料国产化率仍在进一步提升

2025年,全球半导体产能的年增长率将达到6.6%,每月3360万片晶圆,而主流制程产能将实现6%的增长,达到每月1500万片。相较于先进制程,成熟制程的工艺制程节点较低,对半导体材料的工艺需求处于中等水平,这为国产半导体材料厂商提供了难得的契机,有望借此机会推动其产品进入供应链体系。

半导体材料多而杂,目前国产化率仍偏低,根据产业链数据统计,CMP抛光材料、光刻胶和电子气体等是国内薄弱及“卡脖子”环节,国产化率不足30%,市场空间仍旧广阔。

其中,2022年硅片国产化率仅为9%,至2024年8英寸硅片国产化率达55%,但12英寸硅片国产化率相对较低,为10%。8英寸硅材料在车规级、电子消费品等领域市场需求相对稳定,12英寸硅片广泛应用于逻辑与存储芯片等制造领域。AI、高性能计算等新兴技术的发展,极大地推动了12英寸硅材料的需求。信越化学表示,在AI需求推动下,12英寸产品出货量自2024年7月以后逐步增加。

光掩膜则开始向晶圆厂商自产为主转变。28nm及以下的先进制程晶圆制造工艺复杂且难度大,用于芯片制造的掩模版涉及晶圆制造厂的重要工艺机密,自制掩模版可防止技术泄露,如英特尔、三星、台积电、中芯国际等先进制程晶圆制造厂商的掩模版均主要由自制掩模版部门提供。对于大规模晶圆厂商,长期来看,自产光掩模可减少采购中间环节成本,且能更好地与自身生产流程匹配,提高生产效率和产品良率。

整体光刻胶高端国产化率约10%,由于市场规模和利润率都偏小,商业模式上依旧困难。从产品细分来看,半导体端g/i线光刻胶国产化率为30%,krf光刻胶国产化率为10%,arf光刻胶国产化率为2%,euv光刻胶还处于研发阶段。虽然国内光刻胶企业数量众多,但规模普遍较小,缺乏整合和协同,这不利于形成规模效应,降低成本,提高竞争力。

溅射靶材当前的国产化程度已经非常高,江丰电子作为具备国际竞争力的超高纯靶材供应商,产品全面覆盖先进制程、成熟制程和特色工艺领域,其在晶圆制造靶材领域市占率达到38%。

产能扩张、存储芯片升级和先进制程推动也影响着CMP抛光材料的需求。如14nm以下逻辑芯片工艺要求的关键CMP工艺将达到20步以上,7nm及以下逻辑芯片工艺中CMP抛光步骤可能达到30步,使用抛光液种类接近30种,存储芯片由2D NAND向3D NAND演进,也推动CMP工艺步骤近乎翻倍。

全球半导体封装材料市场在经历2023年下滑后,2024年开始恢复增长,预计到2028年复合年增长率(CAGR)为5.6%。2024年中国封装材料市场规模约490亿元,同比增长0.9%

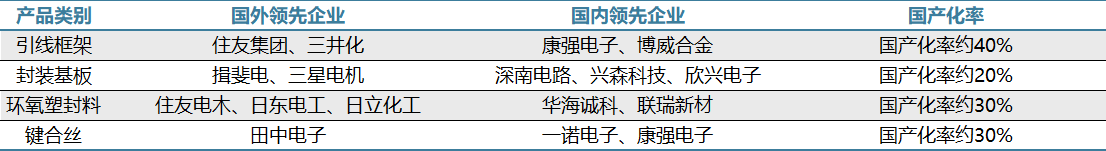

2025年,封装材料朝着更小、更薄、更高性能的方向发展,如为满足2.5D、3D、先进半导体封装等先进封装技术,对介电材料等封装材料在低介电常数、CTE匹配、机械特性等方面提出了更高要求。我国在引线框架、封装基板、陶瓷基板、键合丝等方面也均实现了较高的国产替代率。

并购频发,硅片厂商领衔

2024年以来,有7家半导体材料公司发起并购,其中3家为上游硅片厂商,分别是立昂微、TCL中环,和有研硅;2家为半导体制造设备提供原材料,为中巨芯和艾森股份;另外2家是提供半导体封装原材料的公司,华威电子起先和德邦科技接洽并购,宣告失败后转向华海诚科,目前华海诚科定增收购华威电子70%股权正在进展中。

2024年11月2日,有研硅拟收购DGT 70%股权(日企),DGT主要从事刻蚀设备用部件的研发、生产和销售,有研硅生产的刻蚀设备用硅材料是DGT生产刻蚀设备部件的主要原料,已达成转让意向;11月27日,TCL中环收购Maxeon旗下相关公司股权及资产,Maxeon拥有多项电池和组件专利技术、品牌和渠道优势,此次交易能整合海外制造和渠道资源,提升TCL中环全球化业务运营能力;12月3日,立昂微子公司以1.47亿元收购嘉兴康晶公司16.65%股权,属于扩充产品线类型,涉及功率器件领域,已通过股东大会。

中巨芯在2024年收购半导体高纯石英材料制造商Heraeus Conamic UK Limited 100%股权,Heraeus Conamic UK Limited的产品涵盖天然熔融石英和合成熔融石英等,广泛应用于半导体刻蚀工艺和光学应用;艾森股份公告计划以自有资金通过其新加坡全资子公司INOFINE PTE. LTD. 收购马来西亚INOFINE公司(全称为 INOFINE CHEMICALS SDN BHD)的80%股权,双方在湿电子化学品业务上的融合,可实现技术、产品等方面的协同。

华海诚科与华威电子分居半导体环氧塑封料国内厂商出货量第二与第一位,收购完成后,新公司在半导体环氧模塑料领域的年产销量有望突破25,000吨,稳居国内厂商龙头地位,并跃居全球第二位,使得行业集中度进一步提升。

2025年初,也已有大瑞科技、阳谷华泰、罗博特科等材料公司陆续发生收购行为。不同企业在半导体产业链的不同环节或技术领域各有优势,通过收购可以实现技术资源的整合,发挥协同效应,加速技术创新和产品升级,提升整体技术水平。

我国限制关键半导体原材料出口反制制裁

中国对关键半导体材料的出口管制正在对供应链造成冲击,欧美开始担心先进芯片和光学硬件可能出现的短缺。

据美国地质调查局称,中国生产了全球98%的镓和60%的锗。自去年7月以来,我国为了应对美国出口制裁,保护国家安全和利益,对这些矿物实施了出口限制,导致它们在欧洲的价格在过去一年里上涨了近一倍。

镓和锗对于半导体应用、军事和通讯设备至关重要。它们是生产先进微处理器、光纤产品和夜视镜的必备材料,因此我国政府持续实施的出口限制可能会阻碍这些产品的生产。

与此同时,我国政府近期宣布了新的锑出口限制。锑用于制造穿甲弹、夜视镜和精密光学元件。

此前,中国政府已对石墨和稀土提取和分离技术实施出口管制。根据规定,每批货物都需要获得批准,整个过程需要30到80天,而且存在不确定性,因此签订长期供应合同并不切实际。申请必须明确买方和预期用途。

半导体材料行业消息人士的话称,我国正利用这些限制来追赶美国和其他半导体技术领先者。鉴于目前的全球形势和中美关系,当局似乎并没有放松出口管制的动机。

展望总结

总的来说,随着全球半导体产业的复苏,晶圆厂稼动率提高,各类电子产品如智能手机、计算机、汽车电子等对半导体元件需求持续旺盛,进而带动对半导体材料的需求增长。特别是 AI 芯片的爆发性增长,对高性能半导体材料的需求更为迫切。我国对关键半导体材料的出口管制,使全球半导体材料供应格局发生变化,部分材料供应趋紧,一些企业会通过寻找多元供应渠道、加大自身研发生产力度等方式来保障供应。

全球半导体材料市场竞争将更加激烈。一方面,国际巨头企业凭借技术、品牌和市场份额优势,继续在高端市场占据主导地位;另一方面,中国、韩国等国家和地区的企业不断加大研发投入和产能扩张,在中低端市场和部分高端领域与国际企业展开竞争。

评论

文明上网理性发言,请遵守新闻评论服务协议

登录参与评论

0/1000