近年来,新能源汽车、光伏、数据中心等领域的爆发式增长,让碳化硅(SiC)衬底成为半导体行业的“明星材料”。然而,国内企业一拥而上疯狂扩产,导致行业陷入“产能过剩—价格战—亏损”的恶性循环。一边是技术迭代缓慢、产品良率不足,另一边是国际巨头虎视眈眈,国内企业如何在“内卷”中杀出一条生路?

产能过剩与内卷:谁在“赔本赚吆喝”?

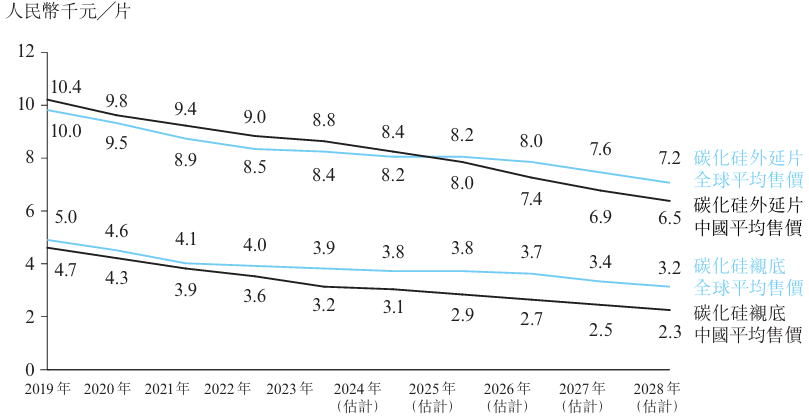

“卖得越多亏得越多”——这句话成了2024年碳化硅行业的真实写照。据行业统计,2024年中国6英寸碳化硅衬底的设计产能超过1300万片,但全球实际需求仅150万片,国内实际销售仅75万片,库存积压高达180万片。产能严重过剩让价格战愈演愈烈,6英寸衬底价格从高峰期的每片5000元暴跌至不足2000元,直接击穿成本线。

国内主要碳化硅衬底厂商

头部企业面临“增收不增利”的困境:例如天岳先进和天科合达等龙头企业在2023年分别实现了25万片和29万片的产能,但其财报显示净利润率持续下滑,部分季度甚至出现亏损。天域半导体 2024 年上半年业绩由盈转亏,其 6 英寸 SiC 外延片毛利率从 2023 年上半年的 55.4% 暴跌至 2024 年上半年的 5.7%;8 英寸 SiC 外延片毛利率也从 2023 年下半年的 46.6% 降至 2024 年上半年的 8.3% 。

与此同时,中小厂商则处于“生死一线”的艰难局面:河北普兴电子、中科钢研等企业由于技术落后、产品良率低,不得不以低价抛售库存,部分企业已濒临退出市场的边缘。2024年底,北京世纪金光半导体有限公司破产清算。

碳化硅外延片及衬底的平均售价趋势(资料来源:Frost & Sullivan)

行业盲目扩产背后是“政策补贴驱动”的旧模式。地方政府为争夺产业项目,提供土地、税收优惠,企业为拿补贴仓促上马产能,却忽视市场需求和技术积累。产品同质化严重使得企业在有限市场中只能通过价格竞争争夺份额。由于产品缺乏差异化,企业难以通过技术优势或产品特色来吸引客户,只能通过降低价格来获取订单。一些企业为了争夺市场份额,甚至不惜以低于成本的价格销售产品,导致整个行业的利润空间被压缩,加剧了内卷。这不仅损害了企业自身的利益,也不利于行业的健康发展,使得企业缺乏足够的资金投入到研发和技术创新中,进一步加剧了产品同质化的问题。

一位从业者直言:“大家都在赌未来需求爆发,但赌输的人可能活不到那一天。”业内人士预计,原本应在2026年左右到来的SiC衬底行业整合潮可能会因价格战的激化而提前至2025年中期。

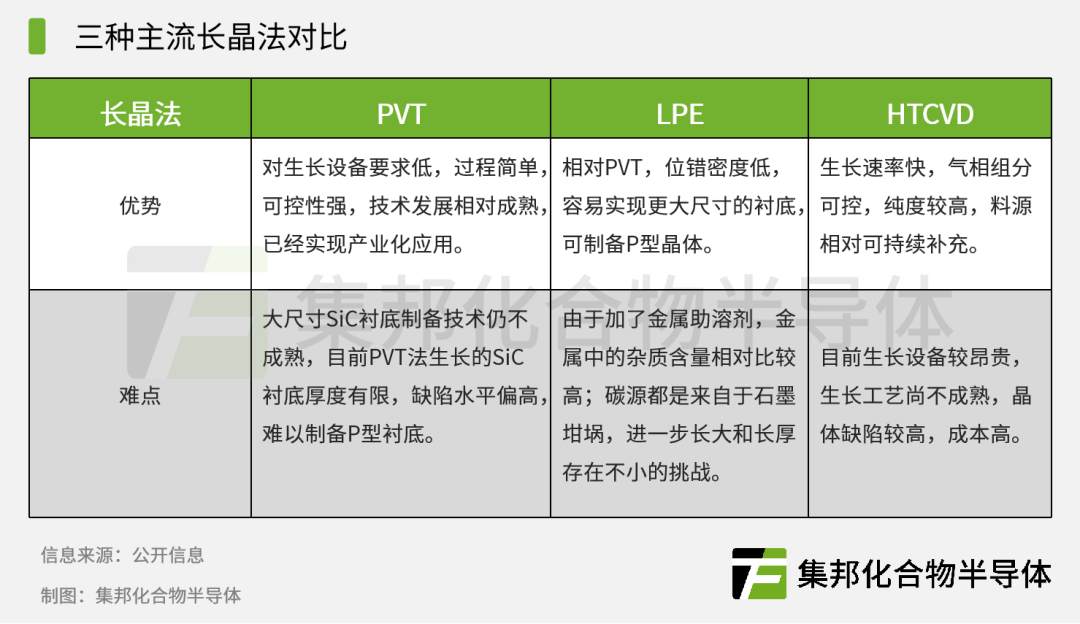

技术生死战:PVT老将VS液相法新秀

技术路线的选择,直接决定企业能否活过这场淘汰赛。

业内专家指出,大多数企业在技术路线上并没有明显的差异,导致产品在性能、质量上较为相似。在碳化硅衬底领域,国内众多企业生产的 6 英寸衬底在关键指标如微管密度、位错密度等方面与国际先进水平仍有差距,但彼此之间差异不大。在器件领域,多数企业生产的碳化硅 MOSFET、二极管等产品在性能参数上也较为接近。

目前,碳化硅衬底的主流制备技术是物理气相传输法(PVT),PVT技术成本低,但缺陷难解;新兴的液相法则技术门槛极高。PVT技术原理类似“蒸馒头”——在2300℃高温下让碳化硅气体凝结成晶体。虽然成本低、工艺成熟,但高温导致晶体内部充满微管、位错等缺陷,良率长期卡在50%以下。这使得PVT技术在提升产品良率和降低成本方面面临瓶颈。“这就像蒸馒头火候没控好,外面糊了里面还没熟。”一位工程师比喻道。

液相法的优势是将生长温度降至1800℃,通过溶液缓慢“结晶”,缺陷率比PVT低一个数量级,微管闭合率接近100%。但这项技术仍处于实验室到量产过渡阶段,生长速度慢、成本高,目前仅有天岳先进等少数企业布局。

上述专家表示,当前PVT技术发展缓慢,产品竞争力不足,而液相法技术凭借其高品质优势迅速崛起,成为新一代碳化硅长晶技术的有力竞争者。企业需通过技术创新和工艺改进找到“制胜之道”,例如企业需要在PVT和液相法之间找到平衡,通过技术创新提升产品性价比,以应对当前的内卷化竞争,同时借助中国在新能源和绿色能源领域的领先地位,实现产业升级和突破。

对此,不同企业也选择了不同的路径。例如某企业探索“PVT+液相法”的创新路线,通过液相法生产高品质籽晶,再利用PVT工艺进行放大生产。这种“杂交”技术路径不仅降低了成本,还显著提升了产品良率;天科合达、露笑科技等企业则豪赌8英寸衬底的量产,试图绕开6英寸市场的激烈竞争,直接进军高端市场,抢占未来发展的制高点。截止2024年,国内已超10家企业8英寸碳化硅衬底进入了送样、小批量生产阶段,包括:烁科晶体、晶盛机电、天岳先进、南砂晶圆、同光股份、天科合达、科友半导体、乾晶半导体、湖南三安半导体、超芯星、盛新材料(中国台湾)、粤海金。

8英寸衬底:下一个战场还是泡沫?

从Wolfspeed最初于2015年首次展示样品到现在,8英寸SiC衬底已经有了7-8年的发展史,随着玩家的增多,8英寸SiC衬底技术的发展和产品研发在近两年明显加快了。

“6英寸已死,8英寸当立”——行业试图用技术升级跳出内卷,但风险同样巨大。

上述专家表示, 8英寸衬底是未来的发展方向,其需求旺盛且价格相对坚挺,但产能释放需加快。企业需关注电动汽车、数据中心、光伏风能、白色家电和AR眼镜等应用场景的拓展,这些领域对碳化硅的需求巨大,将为行业发展带来新机遇。不过8英寸衬底当前在品质、良率方面仍有待提高,且产能建设也需科学规划,否则2027年以后8英寸市场又将重演6英寸的“惨烈”。

为何企业纷纷追捧8英寸衬底?一方面,8英寸衬底的售价约为6000元/片,是6英寸的3倍,且目前市场供不应求;另一方面,特斯拉、比亚迪等车企对车规级芯片的可靠性与一致性提出了更高要求,明确要求使用8英寸衬底,这使得8英寸成为高端市场的刚需。

然而,8英寸扩产也存在隐忧。2024年全球8英寸衬底的实际需求仅约15万片,但国内已规划的产能却超过400万片。若扩产失控,到2027年可能会重蹈6英寸市场的覆辙,再现价格崩盘。一位投资人警告称:“现在盲目涌入8英寸的企业,和3年前抢6英寸的其实是同一批人。”

谁能在这场竞争中脱颖而出?一方面,技术派企业如天岳先进已宣布实现8英寸衬底量产,良率超过70%,并计划在2025年抢占30%的市场份额;另一方面,跨界派企业如光伏巨头晶盛机电凭借其在设备领域的优势切入碳化硅赛道,试图将“硅片经验”复制到碳化硅领域,实现跨界成功。无论如何,在8英寸领域,国内厂商的差距正在缩小,后续有望通过各家厂商的共同努力,推动国内8英寸衬底技术的发展步伐。

新出路:从“价格战”到“场景战”

从应用角度来看,上游产业链的价格下探促进了碳化硅更大幅度的渗透率提升。芯联集成在近期的投资者电话会议中指出,碳化硅产业链的价格优化正是主要源于衬底技术的不断成熟和良率提升,这使得器件生产价格相对稳定,而衬底成本的降低推动了碳化硅从高价格生产向实际市场应用的转变。

未来,随着市场主流从6英寸向8英寸转换,碳化硅产品将更具性价比,这将进一步拓展其在新能源汽车、光伏、储能等领域的应用范围。显然,当行业困于内卷时,新兴应用场景正在打开新的增长空间。

首先是AI数据中心。数据中心的用电量约占全球总用电量的3%,而碳化硅电源模块的能效比传统硅器件高出5%。如果全球30%的数据中心采用碳化硅技术,每年可节省超过200亿元的电费。目前,美国已经开始大规模部署碳化硅模块,而国内企业正在加速追赶这一趋势。

其次是AR眼镜。一副AR眼镜需要2片4英寸碳化硅衬底。如果未来AR设备的年销量达到10亿台(与手机市场规模相当),碳化硅的需求量将是电动汽车领域的10倍。目前,华为和小米等企业已经启动了相关研发工作。

最后是光伏储能。碳化硅逆变器能够将光伏系统的效率提升3%,为每吉瓦(GW)光伏电站带来数千万元的额外收入。然而,目前碳化硅在光伏储能领域的渗透率不足10%,替代空间巨大,未来有望成为万亿级的市场。

生存法则:要么颠覆技术,要么颠覆自己

碳化硅产业作为半导体领域的新锐力量,虽然当前面临激烈的“内卷”困境,但危机之中也蕴含着巨大的机遇。回顾半导体产业的发展历程,每一次挑战都催生了新的突破,每一次困境都推动了产业的升级。

芯联集成指出,未来国内碳化硅市场将呈现集中化趋势,可能仅容纳2到3家国际友商和少数国内企业。随着长期合约的到期,国产碳化硅芯片将在成本压力下逐渐替代进口芯片,成为国内许多定点国内车厂的主芯片的主流选择,尤其是在储氢逆变应用领域,国产芯片有望占据主导地位。

面对碳化硅产业的 “内卷” 困境,企业和行业需要积极探寻破局之路,通过技术创新、拓展应用领域、强化产业链协同以及提升品牌与服务等多方面的努力,实现产业的可持续发展。

因而在行业洗牌的关键时期,企业必须做出战略选择:一是成为技术颠覆者,通过液相法、异质集成等创新技术实现突破,与高校合作攻克缺陷控制难题(如将微管密度降至0.1/cm²以下),并在12英寸超大尺寸衬底领域取得进展,目前天岳先进、烁科晶体等企业已在该领域取得初步成绩;二是成为场景革命者,从单纯的“卖衬底”转向为客户提供“解决方案”,例如为车企定制车规级芯片衬底,并与宁德时代、华为等下游巨头建立联合研发中心;三是成为成本杀手,利用AI技术优化长晶工艺,进一步提高PVT良率,同时从供应链整体布局以降低生产成本。

从国际经验来看,Wolfspeed通过“IDM模式”(设计+制造+封测一体化)实现了全产业链成本的优化,这为国内企业提供了借鉴。国内企业亟需补齐设备、外延等短板,以提升整体竞争力。

结语:光在裂缝处照进来

“神说要有光,就有了光。”——碳化硅行业的“光”,或许是液相法的技术突破,或是AR眼镜的蓝海市场,又或是光伏储能的政策东风。短期阵痛不可避免,但那些活下来的企业,将站在全球半导体产业的金字塔尖。正如一位从业者所说:“我们不需要恐惧内卷,只需要比对手多活一天。”

未来三年,行业发展的关键指标值得我们关注:8英寸衬底的良率能否突破80%;液相法的成本能否降至PVT的1.5倍以内;国产碳化硅器件能否在特斯拉等头部客户的供应链中占比超过30%?

正如上述专家所言:“在撕裂之处,光照进的地方,正是中国国运与产业升级的交汇点。”答案揭晓之时,或许就是中国碳化硅企业真正“站起来”的时刻。

评论

文明上网理性发言,请遵守新闻评论服务协议

登录参与评论

0/1000